Регионалната кабелна група United Group е влязла в ексклузивни преговори за придобиването на най-големия оператор по приходи в страната „Виваком“. Компанията, която оперира основно в Западните Балкани обаче няма да бъде истински стратегически инвеститор, защото е притежание на инвестиционния фонд BC Partners. Информацията е на британския вестник Financial Times (FT).

Изданието посочва, че потенциалната цена на българския телеком ще е около 1.2 млрд. евро, като тя е формирана на база на други подобни сделки в Югоизточна Европа. Колко е самата оферта на United Group за момента няма информация.

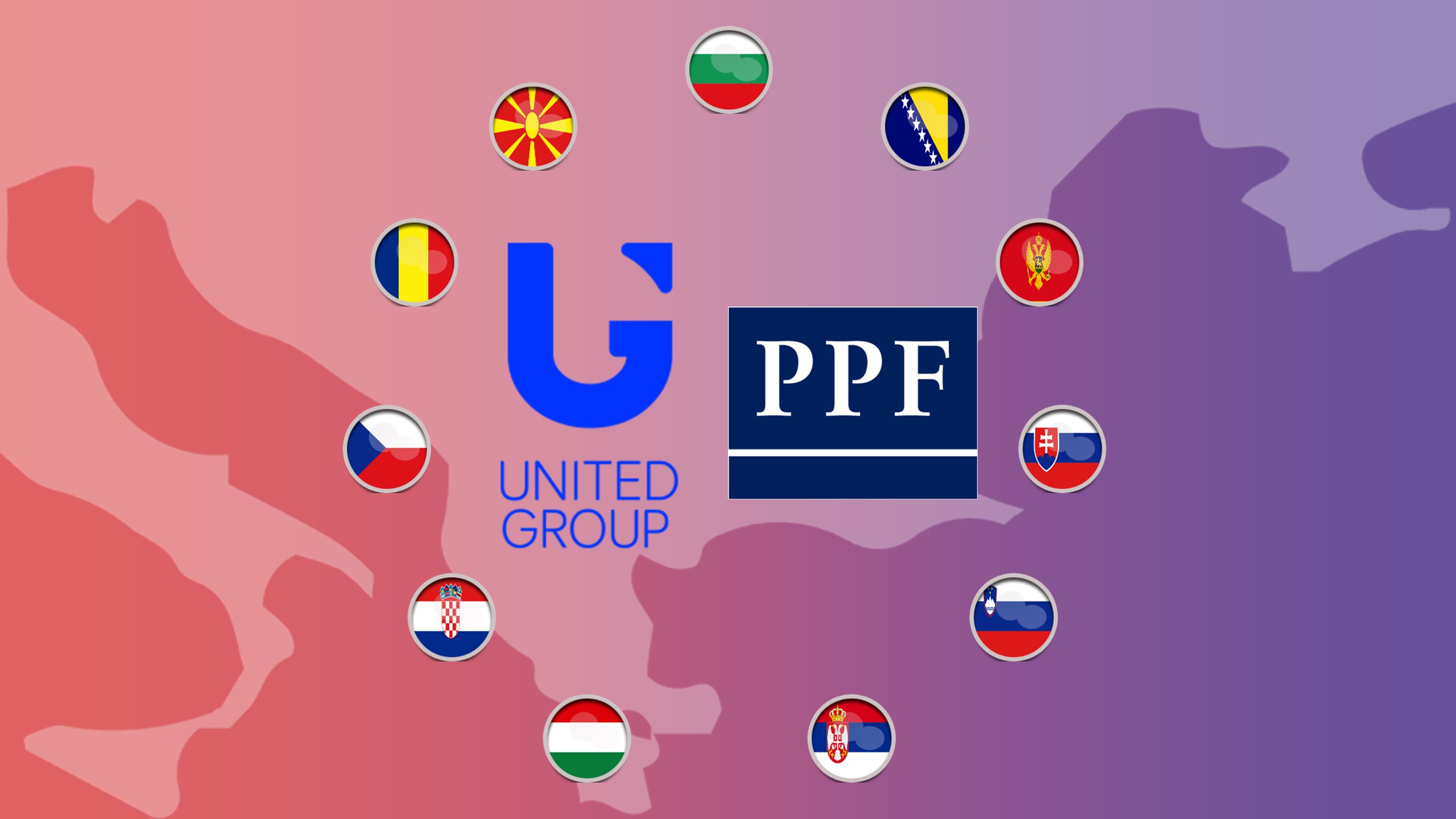

В рамките на същата седмица, се оказва, че собственикът на „Теленор“ чешкият фонд PPF Group е пред придобиване на целия бизнес в региона на CME, които държат ефирната телевизия bTV. При финализиране на двете сделки ще станем свидетели на истинско разместване на пластовете в медийния и телеком сектори не само в България, но и в целия регион.

Ексклузивни преговори

В края на септември отново източници на FT и „Капитал“ обявиха, че към „Виваком“ са проявили интерес две компании и съответно са подали първоначални ценови предложения. Освен, вече посочената United Group, другия потенциален купувач беше инвестиционният фонд Providence Equity Partners. Двете фирми са извършвали одит (т.нар. дю дилиджънс) на телекома през октомври.

United Group е решила да подаде обвързваща оферта, което обикновено означава, че предоставя някаква парична гаранция, за да започне ексклузивни преговори. Това означава, че няма да участват други кандидати или приемане на допълнителни оферти. Което е предпоследната крачка преди пълната продажба на телекома.

Официално, „Виваком“ не коментираше ситуацията около евентуалната ѝ продажба, като слуховете започнаха още през лятото. Последният коментар на ръководството по темата беше през юли, когато обявиха, че „няма конкретни оферти за промяна на собствеността на компанията“.

Индиректната връзка със сделката за bTV

Развитието на преговорите за потенциалното придобиване на „Виваком“ дадоха малко индиректна светлина относно друга голяма сделка, която е на път да се финализира в българското телеком и медийно пространство. През тази седмица, излезе все още неофициална информация от вестник „Капитал“, че собственикът на „Теленор“ – чешкия фонд PPF Group – е на път да придобие bTV, която е една от най-големите ефирни телевизии в България.

Водената от милиардера Петр Келнер група е на финалната права да купи цялата CME и нейните активи в Източна Европа. Сред които спада и bTV. Българските регулатори попречиха на PPF Group да купи „Нова“, въпреки, че имаше обявена първоначална сделка. Придобиването на CME и bTV няма да минава през българската Комисия за защита на конкуренцията, тъй като става дума за транснационален бизнес и одобрението ще минава през антимонополните органи на Европейския съюз.

Първоначалната оферта за CME е била подадена съвместно от PPF Group и United Group. Впоследствие се оказва, че втората се отказва и чешкият фонд е подал самостоятелно предложение. Което е логично, ако United Group в същия момент може да придобие контрола над „Виваком“. Тогава можеше да се формира сериозен конфликт на интереси, особено в България.

PPF Group контролира всички бивши активи на Telenor в региона, сред които е и българския оператор „Теленор“. Ако United Group вземе „Виваком“, а двата фонда заедно контролират една от най-големите ефирни телевизии в страната има голям шанс, двете сделки да не минат през одобрение на българските и европейски регулатори.

Бъдещите регионални властелини

Основните мотиви и при двете сделки е тенденцията телекомите да интегрират все повече медийно съдържание в своето портфолио. Големи групи, като Telekom Austria Group (собственик на A1 България) могат да си позволят да развиват това почти самостоятелно. Доказателство за това са собствените ТВ канали Max Sport, които българското звено разви в страната през последните три години. Както и различните инвестиции в собствено съдържание и стрийминг платформи.

Това беше причината, Питр Келнер да търси голяма медийна група в България, първо с „Нова броудкастинг груп“, след това със CME е потенциалната амбиция за обвързване на медийните им активи с телеком възможностите в портфолиото на PPF Group. Които след придобиването на целия бизнеса на Telenor в Централна и Източна Европа обхваща едноименните мобилни оператори в Унгария, България, Сърбия и Черна Гора, както и бившите звена на Telefonica в Чехия и Словакия и един от най-големите чешки интернет доставчици CETIN.

CME, може би ще се окаже по-добрият избор на Келнер спрямо „Нова броудкастинг груп“, защото ще даде доста добро припокриване на телеком пазарите с медийните. Компанията разполага с някои от водещите телевизии в България, Чехия, Румъния, Словакия и Словения. Общият брой на каналите е над 30. CME разполага и със собствена стрийминг платформа за видео съдържание Voyo.

United Group разполага с един от водещите кабелни и интернет оператори в Сърбия SBB, който има силно присъствие в Словения, Босна и Херцеговина и Черна Гора с бранда Telemach. Отделно през тази година, групата придоби хърватското звено Tele2 на едноименния шведски телеком. Като ТВ съдържание разполагат с 31 канала, обединени под шапката United Media, които се излъчват в Сърбия, Словения, Босна и Херцеговина, Черна Гора, Северна Македония и Хърватска.

При финализиране на двете сделки, ще се получи доста голямо разместване на пластовете в медийния и телеком сектори, не само в България, но и в целия регион. След като United Group купи „Виваком“, кабелният и ТВ оператор в Западните Балкани ще разполага със силен и конвергиран телеком. Което е логично, особено след покупката на Tele2 в Хърватска.

Цената на печалбата

Виваком“ беше продадена през 2015 г. само за 330 млн. евро, което е между три и четири пъти по-малко от спряганата в момента цена. Има уловка, която се нарича – дългове. Голяма част от парите по предишната сделка дойдоха под формата на кредит от руската банка ВТБ. Те са в размер на 240 млн. евро. Този дълг е на самия основен акционер в телекома Спас Русев.

Отделно, телекомът разполага с друго голямо задължение на стойност 345 млн. евро. То е към консорциум от банки, сред които са и ВТБ. Средствата бяха използвани за погасяването на падежа на облигациите пуснати на фондовата борса в Дъблин, които бяха използвани за рефинансиране на дълга при по-предишните собственици. Допълнително, „Виваком“ разполага и с минимален оперативен кредит от 15 млн. евро.

Общите (известни) задължения на главните акционери и на самия оператор към кредитори са на стойност около 600 млн. евро. Тези средства ще бъдат включени най-вероятно и приспаднати към цялата сума при потенциална сделка. Ако това стане и задълженията бъдат изчистени, без новите собственици да обвързват „Виваком“ с нови мостови кредити, след близо 15 години, операторът най-накрая ще бъде свободен от подобно финансово бреме.

В същото време досегашните акционери във „Виваком“ ще имат свеж капитал да инвестират в други начинания. Сред някои от спряганите са румънския Telekom Romania, в който Спас Русев е сочен за един от потенциалните купувачи.