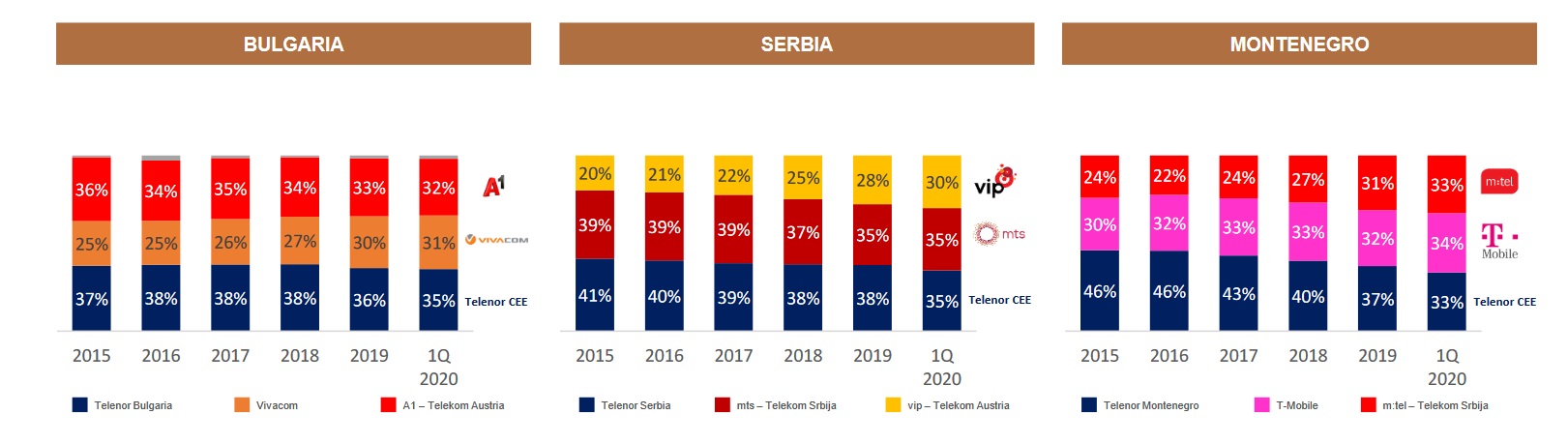

Теленор България“ пропусна да обяви своите финансови резултати за първото тримесечие на 2020 г., но чешкият собственик PPF Group компенсира пропуска с доста пълни данни за полугодието. Почти всички показатели растат на годишна база, някои от тях с доста стабилни темпове. По данни на PPF Group, „Теленор България“ продължава да е на първо място по приходи на мобилния пазар в страната с 35% дял, но на база абонати е доста зад „A1 България“.

Друг любопитен факт е, че българският оператор откакто смени собствеността си не обича да споделя нивата на капиталовите инвестиции (CAPEX или парите влагани в инфраструктура) пред местните медии. Оказва се, че те са публикувани свободно в отчетите на PPF Group.

Стабилен растеж

За първите шест месеца на 2020 г. „Теленор България“ отчита стабилен ръст на приходите и печалбата преди данъци, лихви и амортизации (EBITDA). За съжаление, PPF Group не дава разбивка по тримесечия и няма как да определим дали има забавяне на темповете през периода април-юни, когато коронавирус пандемията удари най-силно страната ни.

Приходите се увеличават с 3.5% на годишна база до 190 млн. евро (371.6 млн. лева), докато EBITDA нараства с по-стабилните 9.8% до 96 млн. евро (187.7 млн. лева). PPF Group посочват един показател, който не винаги се обявява от телекомите – нетната печалба. Тя е за периода в размер на 46 млн. евро (89.9 млн. лева), но в нея не са включени инвестициите в мрежата.

Ръстовете на постъпленията водят и до повишаването на един друг ключов показател – средномесечния приход от абонат (ARPU). „Теленор България“ не само запазва най-високите нива сред останалите телекоми в страната, но го увеличава с доста стабилен темп. ARPU-то за шестмесичието и за второто тримесечие достига 8.7 евро (17 лева).

За сравнение – това на „A1 България“ през април-юни е 5.9 евро (11.53 лева). „Теленор България“ се възползва от факта, че е изцяло ориентиран към мобилни услуги и това повишава нивата на ARPU-то.

Единственият по-голям показател, който спада е броя на абонатите. Потребителите на оператора намаляват от 3.04 млн. на 2.94 млн. през второто тримесечие. Продължава да е водеща тенденцията в изчистването на предплатените карти, както и консолидирането на хора с няколко абонамента. Това явление се наблюдава и при трите оператора.

Модернизация на мрежата – по нов начин

CAPEX от своя страна са само 13 млн. евро (25.4 млн. лева), което не е внушителна сума за едно шестмесечие. Те дори се увеличават на годишна база с 18%, което показва, че дори бившите норвежки собственици от Telenor не са инвестирали големи суми през първата половина на 2018 г.

Обяснението за това е доста просто – скандинавският гигант подмени изцяло мрежата на „Теленор България“ през 2014 г., което им излезе около 100 млн. евро. Тя беше изградена изцяло с оборудване на Huawei и така им коства наполовина от пазарната цена. Отделно, в нея беше заложена бърза и лесна модернизация до 4G и 4.5G. Затова преминаването до тези технологии стана доста бързо и евтино, спрямо останалите двама оператори.

Ниските нива на CAPEX няма как да се задържат вечно, като „Теленор България“ ще трябва да мисли скоро за преминаване към 5G. Това ще доведе до необходимите сериозни инвестиции в дългосрочен план.

CETIN – новата надежда

PPF Group залага доста силно за оптимизация на разходите и приходите по отношение на самата мрежова инфраструктура, като я отдели от крайните търговски операции. Този процес беше завършен на 2 юли (първите дни от третото тримесечие – бел. ред.) в Унгария, България и Сърбия. Тогава беше обявено, че във всяка от държавите се създава отделна компания – CETIN, която ще отговаря за съответните мрежи.

Концепцията вече се прилага в Чехия, като O2 и CETIN оперират от няколко години по отделно. По този начин PPF Group ще разполага с два типа телеком бизнес – краен търговски и инфраструктурен. В своята презентация за финансовите резултати, чешкият собственик аргументира своето действие, като обявява, че това ще създаде „устойчив модел за развитие“.

Той ще включва възможността да се продава свързаност на едро на други компании, без да се създава опасност от „конфликт на интереси“ с търговските операции на оператора. PPF Group изрично описва като една от възможностите за развитие на CETIN, че създава „потенциал за партньорства, включително и споделяне на мрежите“. Последното е доста болна тема в България, защото нежеланието на операторите да споделят своята инфраструктура с по-малките играчи, ефективно затваря вратите за разширяване на конкуренцията.

Последният елемент, който PPF Group виждат като положително нещо е, че всички мрежови дружества на фонда ще са обединени под един покрив – CETIN. Това, по техни думи, създава „синергия в развитието на инфраструктурата на всички пазари“. По-конкретно ще трябва да доведе до намаляване на оперативните разходи и капиталовите инвестиции. Което може да се постигне с пазаруване на едро от телеком вендорите – метод, който норвежката група Telenor прилага доста успешно.

Това означава, че в следващия доклад всички инвестиции в мрежата на „Теленор България“ ще бъдат под шапката на CETIN. Предстои да разберем, дали PPF Group ще даде за това дружество разбити данни по държави.