- - Процесите по консолидация и разгръщане на 5G може да елиминират конкуренцията в страната

- - На мобилния пазар реално оперират само трите големи оператора

- - ТВ доставчиците са на изчезване

- - Малките интернет оператори работят почти на същия пазар, като през 2009 г.

- - Бъдещето на "Булсатком" ще бъде ключово за съдбата на целия пазар

Смело може да твърдим, че изминалата 2021 г. е повратен момент за българския телеком пазар. Много от вас ще кажат, че това е заради дългоочакваното пускане на 5G мрежите от трите оператора. Други, заради финалното разпределение на голяма част от мобилния честотен спектър, което ще маркира бъдещето развитие на сектора през следващите поне 5 ако не и 10 години. Трети ще посочат за новите 5G тарифи на мобилните оператори, които за първи път в историята се доближават до истински неограничени планове.

Всичко това маркира развитието на телеком сектора през 2021 г., но една завръщането на една друга тенденция ни направи зловещо напомняне. Че конкуренцията на пазара е заплашена, независимо от уверенията на основните регулатори в страната. „Виваком“ започна третата вълна на консолидация, като изкупи няколко на пръв поглед малки, но ключови фиксирани оператора. „Теленор“ или по-скоро инфраструктурното дружество „ЦЕТИН България“ на PPF Group, тихомълком придоби два също не толкова големи и известни фиксирани дружества.

Към тези две линии добавяме и обявената продажба, както и сага със собствеността на „Булсатком“ – последният голям и независим оператор в страната. До голяма степен от средносрочното му развитие ще зависи дали и как ще се развие пазара за ТВ и интернет в България. Въпреки уверенията на главният изпълнителен директор на „Булсатком“ Станислав Георгиев вероятните сценарии след смяната на собствеността не са много, нито пък част от тях обещаващи.

Пълното развитие на 5G технологията в близко бъдеще, също ще постави доста въпроси пред оцеляването на малките оператори. В комбинация от липсата на средноголеми предприятия, които да са буфер между най-малките и най-големите прави перспективите на пазара нестабилни. Защото натискът на последните ще се засилва все повече и повече. Към това добавяме липсата на стимули и възможности за стартиране на нови дружества в тази сфера и в един момент висококонкурентният пазар при фиксираните услуги, може да се окаже доста самотен.

Това е истинската тенденция, която маркира 2021 г. и която ще се развие през новата и най-вероятно – през следващата година. Тя няма нищо общо със скоростта на интернета в страната, както загатва подобно насочен материал в „Капитал“ от края на декември. В него правилно се ориентират за потенциалните проблеми на телеком сектора, но без да задълбочават прекалено много. Нито за самите предизвикателства, нито за потенциалните решения. А за самите скорости на интернет връзката – планираме да разгледаме ситуацията през годините в последващ наш анализ.

Трите основни сегмента на телеком сектора са мобилната връзка, фиксираният интернет и доставката на телевизия. Последните два могат да бъдат разделени допълнително на пазар на едро и на дребно. Ще разгледаме всеки един от тях, както и ще направим сравнение с пазара от 2020 г. (последните данни на регулатора са оттогава) и ще ги сравним с тези от 2009 г.

1. Мобилният пазар – де юре и де факто

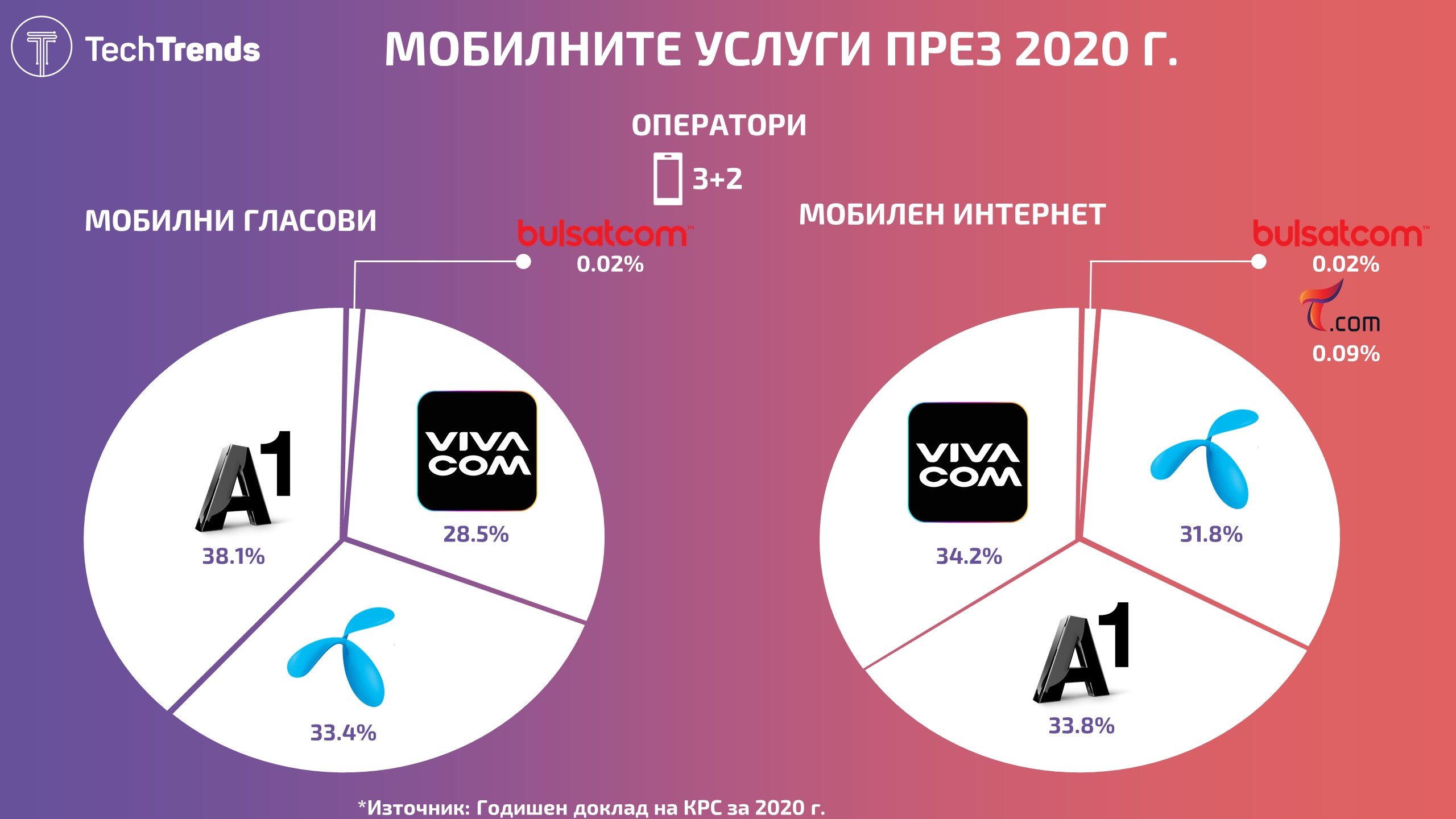

Надеждата за четвърти мобилен оператор умря доста отдавна, макар все още доста хора да го отричат. Дори Комисията за регулиране на съобщенията (КРС) признава това с половин уста, индиректно през последните си годишни доклади. На хартия имаме пет оператора – трите големи „А1 България“, „Теленор“ и „Виваком“, като към тях добавяме два независими – „Булсатком“ и „Ти.Ком“. Последното дружество е духовният наследник на фалиралия „Макс телеком“, в което реално се прехвърлиха честотните му лицензи и мобилната мрежа. Така, „де юре“ конкуренцията в България при мобилните оператори е по-наситена от доста европейски държави.

На практика или „де факто“, ситуацията е коренно различна. Фалитът на „Макс телеком“ и финансовият колапс на „Булсатком“ сложи ефективен край на амбициите на двете компании да развиват собствени мобилни услуги. С което, от 2017 г. пазарните им дялове не само не се увеличават, но и прогресивно намаляват. „Ти.Ком“ намалява абонатите от около 10 хил. при „Макс телеком“ наполовина – до 5 751 към края на 2020 г., по данни на КРС. При „Булсатком“ от малко над 2 хил. спадат до 1 580.

По-лошото е, че лицензите за честотите им в 1 800MHz на двете компании изтекоха на 15 декември 2021 г. Станислав Георгиев от „Булсатком“ коментира пред TechTrends, че в момента тече обжалване за точната дата на влизането на разрешителните в сила. Надеждата и на двете дружества е то да бъде увеличено до 2023 г., защото до 2013 г. „Теленор“ обжалваше решението на КРС, с мотива, че неразпределеният спектър трябва да бъде предоставен на търг. Но дори след този период, шансът двете компании да задържат честотите е нищожен, като най-вероятно след 2023 г. трите телекома ще си поделят всеки по 2x10MHz в 1 800MHz, когато се освободят всички ленти.

Така, към 2020 г. трите телекома контролират 99.8% от всички абонати на мобилни услуги и 99.7% от приходите. С което присъствието на другите два оператора е просто фиктивно и на хартия. Има друг момент. България в момента има много силни показатели като скорост на мобилния интернет и сравнително ниски цени на абонаментите в рамките на Европейския съюз. Според Speedtest на Ookla, страната ни е на 9-то място със скорост на свлаяне от 84.59 Mbps към ноември 2021 г., но спада с две позиции спрямо предходния период.

Има две възможни обяснения за това. Едното е, че трите телекома имат почти изравнени пазарни дялове и борбата между тях е доста ожесточена за всеки един абонат. Което показва, че дори между три играча може да имаме добра конкуренция и развитие на иновациите, но само при тяхната равнопоставеност на пазара. Второто обяснение, че собственикът на водещия по брой абонати телеком „А1 България“ – Telekom Austria Group – разглежда от години страната ни като подходящо място за тестване на нови технологии. Което в комбинация от силната конкуренция на другите два оператора, стимулира иновациите. Или поне така изглежда за момента.

2. Повратната 2009 г.

Преди да се впуснем в двата основни сегмента при фиксираните услуги, ще трябва да обясним защо ще използваме 2009 г. за основна база за сравнение и защо тя е повратна за целия сектор. Първо, защото годината е пикът на брой предприятия предлагащи интернет услуги в страната. Тогава, са отчетени заявки за 724 фирми, които да осъществяват тази дейност. Удобно, през следващата 2010 г. КРС променя критериите и изважда част от тях и реално въпреки, че броя им спада с близо 150 (поради прехвърлянето им в други категории), се отчита повишение.

Но, 2009 г. е преломна заради други по-важни фактори. Това е годината, в която се ражда първият истински конвергиран телеком. Дотогава, БТК отговаря за фиксираните услуги, а „Вивател“ – за мобилните. От януари 2009 г., те са обединени под една компания и един бранд – „Виваком“. „Мобилтел“ (сега „А1 България“) работи вече няколко години по изграждане на фиксирани услуги, но все още не е достигнала мащаба, който бившият държавен монополист разполага по това време.

Също така, 2009 г. предшества кулминацията на първата вълна от консолидация на пазара. При нея, средните изкупуват редица по-малки, за да разширят бизнеса си, но всичко се променя, когато „Мобилтел“ придоби „Спектър нет“ и „Мегалан“ през 2010 г. Тогава мобилният оператор, най-накрая можеше да вземе титлата „конвергиран телеком“.

От 2009 г. започва и силния регулаторен натиск на КРС, наложен от Европейския съюз основно, в който се приемат редица правила, закони и ограничения. Най-тежко тук страдат мобилните оператори, но има промени, които засягат малките интернет и ТВ доставчици – най-вече със забраната за ползване на т.нар. „висящи кабели“. Всички тези фактори ни дават увереност да заявим, че 2009 г. е абсолютният връх в свободната конкуренция на фиксирания пазар в България.

3. Фиксираният интернет пазар – залязваща слава

Гордостта на редица технически предприемачи е бързият интернет в страната. Място на голяма конкуренция, която се е развивала без правила дълго време и основния фактор са били силата на амбициите. Споменахме, че през 2009 г. броят на интернет доставчиците е бил 724, през 2020 г. той е спаднал, но не толкова драстично, колкото бихте очаквали. През първата пандемична година, в България оперират 649 оператора, показва годишния доклад на КРС.

Разликата на пръв поглед не е голяма и отново на хартия, регулаторите спокойно могат да кажат (а и големите оператори), че конкуренция има и тя дори цъфти. Дяволът винаги е в детайлите, като погледнем развитието на пазара и дяловете между различните участници. Интернет потребителите през 2009 г. са 999.91 хил. или почти милион, показват данните от доклада на КРС за този период. През 2020 г. те са повече от двойно – 2.113 млн.

По-ключово е разпределението на абонатите по компании. През 2009 г. лидер е „Виваком“ с около 30%, като основен доставчик на ADSL интернет. Другите две компании, които разчитат на тази технология е под 1%. Останалите 70% са разпределени между всички останали 723 компании, като доставчиците с до 10% пазарен дял са единици.

Ситуацията е коренно различна през 2020 г. „Виваком“ контролира 27.2% от абонатите, „А1 България“ е с 26% и трети е „Булсатком“ с 8.2%. Малките оператори вече имат пазарен дял от 38.6%, а ако добавим сателитният доставчик за такъв, то тогава ще имаме 46.6%. Съотношението е такова, че двата телекома са обрали целия растеж на потребители през последните 12 години, докато останалите разчитат на почти същия пазар (или малко по-голям) спрямо този, за който са се борили през 2009 г.

Тук трябва да отворим скоба и да заявим, че данните на КРС за 2020 г. НЕ включват последната вълна от консолидация и придобивания, водени от „Виваком“ и „Теленор“. С което пазарният дял на първата най-вероятно вече достига 30%. На база данните, може да заключим, че докато потребителите в България се увеличават, конкуренцията в страната се свива. Освен това, новите придобивки на „Виваком“ и „Теленор“ са насочени към оператори, които имат силни позиции на пазара на едро и това ще е първият подсегмент, в който ще се усети намаляването на конкуренцията. Факт, отбелязан от КРС при своите становища пред Комисията за защита на конкуренцията (КЗК).

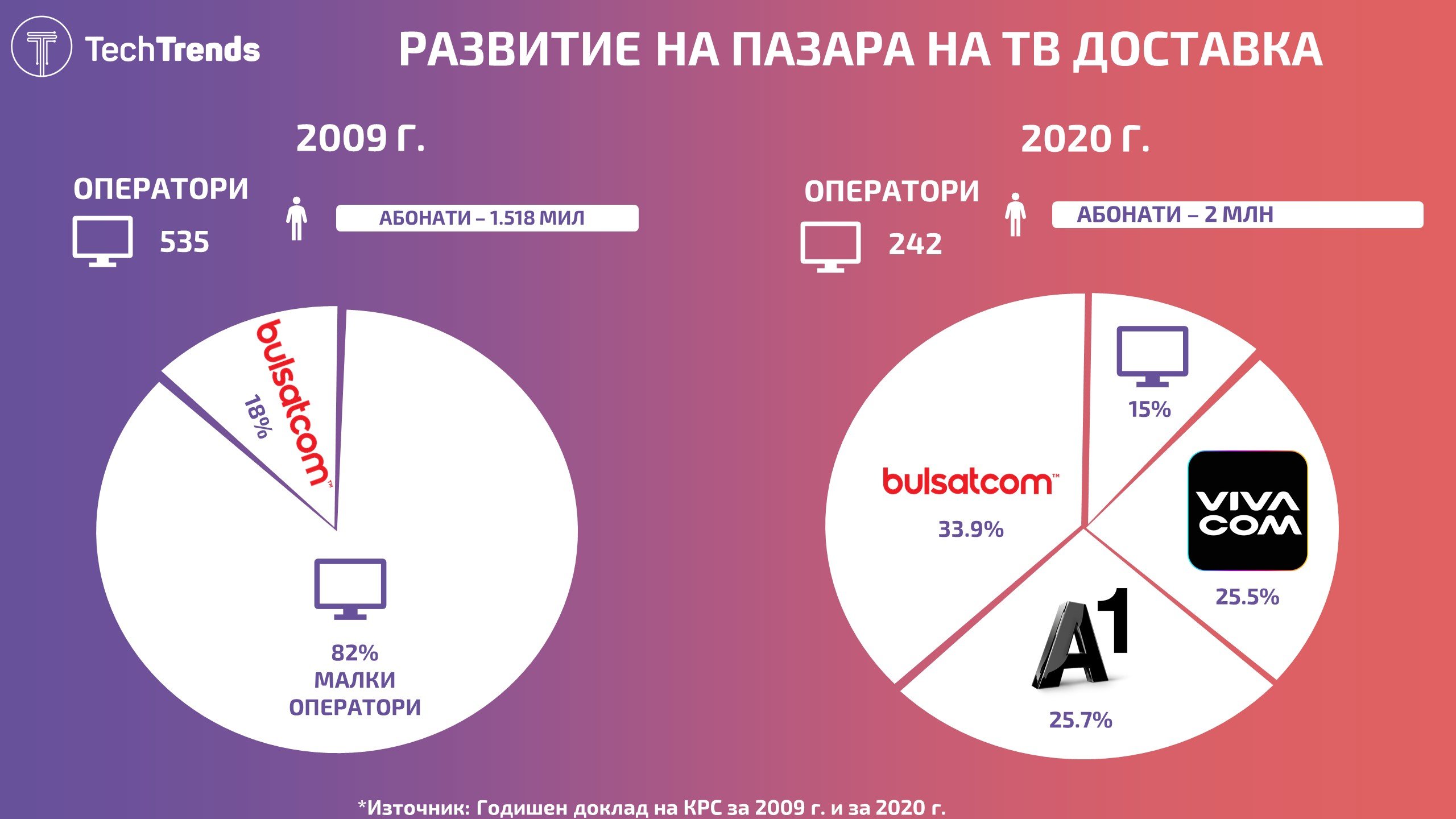

4. ТВ пазарът – затваряне на веригата

Докато при интернет пазара, ситуацията изглежда не толкова заплашителна, при телевизията имаме доста по-големи опасения за развитието на пазара. През 2009 г. имаме около 318 хил. абоната на спътников сигнал и около 1.2 млн. през кабел (независимо от технологията). Общо 3 компании осъществяват първата дейност, докато при втората те са 532. Големите телекоми все още нямат присъствие, въпреки, че такова подготвя „Виваком“ след своята консолидация.

И по това време „Булсатком“ е водещият доставчик през сателит, затова може да смятаме, че разполага поне с по-голямата част от този тип потребители или между 15% и 20% от целия пазар. В тези години, броят на абонатите на ТВ дистрибуторите бяха най-добре пазената тайна, затова може да само да предполагаме. Останалите големи играчи са кабелни оператори, които ще ги отчетем като независими. Което означава, че пазарът през 2009 г. се държи между 15% и 20% от „Булсатком“ и останалите 80%-85% се падат на други, неконвергирани оператори.

През 2020 г. можете да предполагате, че картината е напълно видоизменена. На пазара остават общо 242 ТВ доставчика или повече от двойно по-малко спрямо 2009 г. Като потребители той нараства до малко над 2 млн., от които основните са на спътникова телевизия – 914 хил. Тези по класическа кабелна са 523 хил., а тези през интернет – 590 хил. Пазарното разпределение е шокиращо доминирано от първите три играча. „Булсатком“ разполага с 33.9%, „А1 България“ има 25.7% и „Виваком“ е с 25.5% от всички ТВ абонати. Малките оператори разполагат едва с 15%, при това без да отчетем сделките направени през 2021 г.

Натискът върху независимите доставчици само нараства. В момента, трите телекома контролират и голяма част от медийните компании в страната. „А1 България“ директно оперира със спортните канали Max Sport, докато „Виваком“ и „Теленор“ притежават през своите компании-майки съответно „Нетинфо“, „Нова броудкастинг груп“ и „БТв груп“. Затварянето на кръга между предлагане на съдържание и доставянето му между водещите телекоми, означава бавна и мъчителна смърт за малките оператори. Нещо, което се и случва, както може да видим от изчезването на близа половината доставчици в рамките на 12 години.

5. Съдбата на „Булсатком“

Бъдещето развитие на „Булсатком“ има фундаментално значение за конкуренцията на пазара. Най-малкото, сателитният оператор е лидер на пазара за ТВ разпространение и трети при интернет доставчиците. Компанията се опита да изгради конвергиран телеком, но това доведе до финансовия ѝ колапс. Сега, тя ще се фокусира почти изцяло при доставката на ТВ.

След една голяма и почти истинска „война на розите“, собствеността на „Булсатком“ (част 1 и част 2) ще бъде сменена за пореден път. От началото на 2022 г. във владение трябва да влезе бизнесменът Спас Русев. Той продължава да е свързан с „Виваком“, като най-вероятно ще трябва да напусне надзорния съвет на телекома, за да се финализира сделката. За последното, фактор ще изиграе и делото, което „Булсатком“ води с „Розенфелд и Ко“. То е насрочено за средата на януари.

Очакваните ни са, че Спас Русев ще поеме сателитният оператор. Това обаче е средносрочно решение за компанията. Спас Русев се е доказал, като отличен финансов инвеститор – придобива дружество, държи го и го развива толкова, че да вземе по-добра цена от следващия купувач. Който в добрия случай вече трябва да е стратегически. Това се случи с „Виваком“, това най-вероятно ще стане и с „Булсатком“.

Сценариите тук са три. Първият и най-малко вероятен е, че Спас Русев ще развива компанията стратегически и дългосрочно. Като поне през първата година-две ще изглежда да се случва точно това. Вторият е, да бъде намерен стратегически инвеститор, който да не е свързан с другите два конвергирани телекома. Най-вероятният кандидат тук е PPF Group, които вече един път се провалиха при наддаването за „Булсатком“. Ако това се случи, то тогава ще имаме почти пълното преструктуриране на пазара към три конвергирани телекома. Друг вариант е да дойде някой изцяло нов извън пазара в момента.

Третият сценарий е, компанията в един момент да бъде разделена на няколко дружества и разпределена между местните играчи. Такива опасения са отправени в рамките на делото, което тече за несъстоятелността на „Булсатком“, но те не са реалност все още. Ако вървим към този сценарий, разделението най-вероятно ще се случи най-рано към края на 2022 г. или около половин година след поемането на новия собственик. Фиксираната мрежа тогава ще бъде предложена отделно на „Теленор“, за мобилната може да станем свидетели на наддаване.

Единственият въпрос при този сценарий е – какво ще стане с ТВ абонатите? Тук има два пътя – първият е отново „Теленор“ да ги поеме, заедно с целия сателитен бизнес. Вторият е, в рамките на времето, да бъдат поделени между трите вече конвергирани телекома. Защото, регулаторите няма да допуснат един от двата – „Виваком“ или „А1 България“ – да получи пълна доминация на ТВ пазара под формата на две трети от абонатите.

Най-добрите дългосрочни варианти за „Булсатком“ са компанията да бъде препродадена на „Теленор“ (или PPF Group) в един момент или на друг, но външен стратегически инвеститор.

6. Бъдещето и решенията

В момента ситуацията на пазара е ясна. България няма икономически потенциал да захрани четвърти напълно конвергиран телеком. Което изключва създаването на нова мобилна мрежа. ТВ пазарът вече е поделен, като голямата неизвестна там все още е „Булсатком“.

При интернет доставчиците, засега нещата изглеждат оптимистични, но с изчезването на все повече играчи на едро и на ключови регионални такива, това няма да продължи дълго време. Пълното разгръщане на 5G ще позволи на телекомите да предлагат фиксиран интернет дори на труднодостъпни региони. Което постепенно ще елиминира и последното предимство на малките оператори.

От различните мнения изказани пред TechTrends, „Капитал“ и в общественото пространство до момента, много малко хора говорят за работещи решения. Но всички са категорични, че е хубаво да има такива, за да може да се запази конкурентната среда.

Най-доброто за момента е да се запази паритет между настоящите телекома. Което означава, че „Теленор“ трябва да развие силни фиксирани услуги, за да може конкуренцията между компаниите да потиска потенциални нелоялни практики. Това обаче не трябва да е единственото решение. Трябва да има възможност да се предостави възможност за навлизане на малки играчи. Особено при пазара на дребно.

От инфраструктурна гледна точка, няма иновации в които малките да участват пълноправно. 5G и следващото поколение оптична свързаност, микросателитите – всичко това изисква много финансов ресурс и ноу-хау. Остава единствено опцията за създаване на мобилни виртуални оператори (MVNO). Те ще използват мрежите на телекомите, включително и 5G връзката, за да предлагат тройни пакети – мобилна услуга, телевизия и интернет на крайни потребители.

През 2020 г. отпадна възможността такива да бъдат наложени чрез закон. Въпреки това надежда все пак има. Все по-силно се говори в индустрията, че самите телекоми ще разделят бизнеса си на две части – инфраструктурна и търговска. С което открехват макар и леко вратата за създаването на MVNO-та. Въпросът вече ще е тук, как ще се намесят регулторите, за да могат да стимулират това да се случи.

Идва ли краят на конкуренцията? Не точно, пазарът ще се и вече се е трансформирал значително от състоянието си през 2009 г. Конкуренцията вече се разпределя между трите най-силни играча във всеки сегмент. Все още има малки шансове, поне на пазара на дребно, да се повторят процесите отпреди 10-15 години. Но това не е гарантирано, че ще се случи.