Рисковите инвестиции са въздухът и водата за стартъпите, както и за по-напреднали в развитието си компании. Този капитал обаче се свива значително през последните няколко тримесечия и началото на 2023 г. продължава тази тенденция. Вече са достигнати най-ниските нива от 2018 г. насам, когато рисковите инвестиции буквално избухнаха.

Факторите за това „нулиране“ са доста, включват цялостното оттегляне на различни инвеститори, фалитът на Silicon Valley Bank, колапсът на криптопазара и скачените му подсегменти и др. Несигурната обстановка засилва рисковете пред този тип вложения и възвращаемостта им. Развитията на инструментите за изкуствен интелект (AI) не успяха да подсилят атрактивността на технологичните стартъп инвестиции.

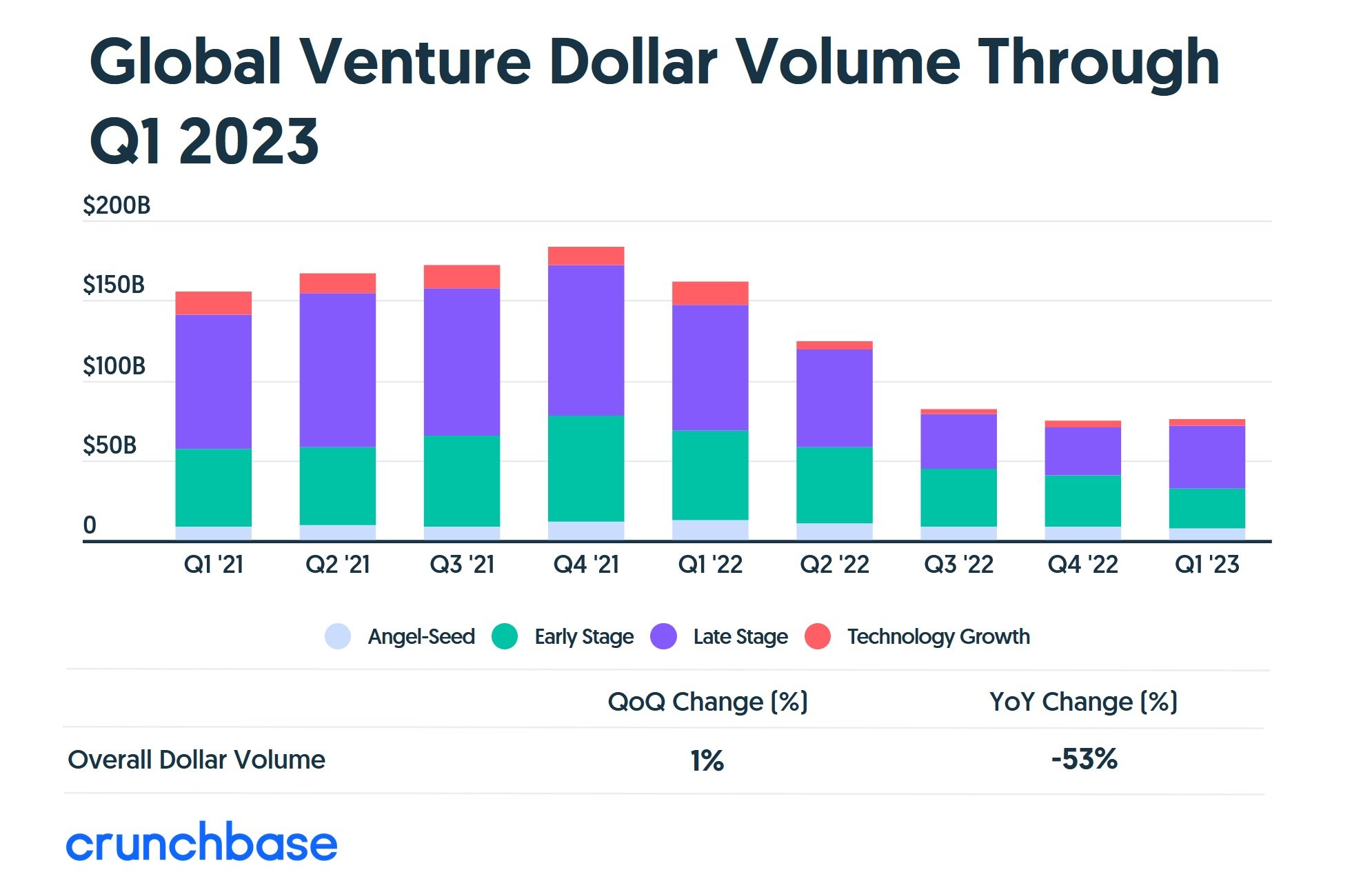

Тенденцията за отлив на капитали също се подкрепя, като имаме четири поредни тримесечия на спад. За първите три месеца на 2023 г. той е над 53% на годишна база. При това въпреки атрактивните сделки покрай големите трансакции свързани с OpenAI и Stripe. Това показват данните на Crunchbase – платформата за следене на рисковия капитал на TechCrunch.

Сривът на финансиранията

Рисковите инвестиции в световен мащаб се сринаха с 53% до 76 млрд. долара за първото тримесечие на 2023 г. През същия период предходната година те са били 162 млрд. долара, като само три месеца по-рано – в периода октомври-декември 2021 г. е отчетен и абсолютния рекорд в сектора от 183 млрд. долара. Това показват данните на най-голямата и популярна база са данни свързана със стартъпи и финансиране Crunchbase на TechCrunch.

В сумите от началото на годината влизат и няколко мегасделки. Първата е инвестицията от 10 млрд. долара, която си осигури OpenAI – популярната платформа за изкуствен интелект, която „медийната слава“ през последните месеци. Stripe също успя да осигури допълнително финансиране от 6.5 млрд. долара. Така, само тези две сделки покриват 20% от целия обем рискови инвестиции през първото тримесечие на 2023 г.

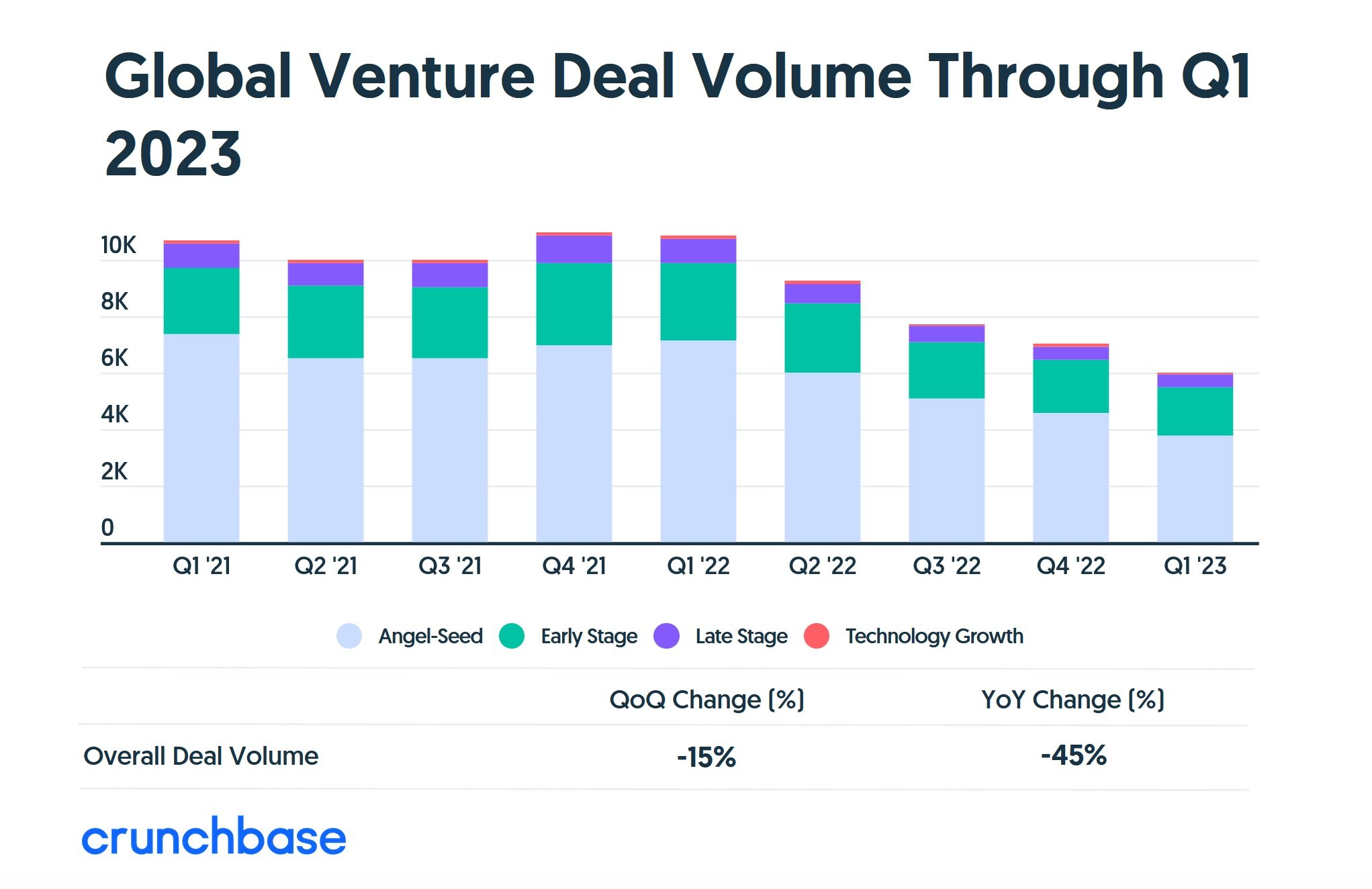

Броят на сделките също намалява в тенденция, която продължава вече четвърто поредно тримесечие. Те са малко под 6 хил., докато през същия период на 2022 г. те формират 10.8 хил., което означава понижение от 45% на годишна база. От Crunchbase коментират, че рисковите инвеститори все още разполагат с доста голямо количество капитал. Към края на 2022 г. той е оценен грубо на 580 млрд. долара.

По-малко стартъпи, повече сигурност

Най-голямата причина за всеобщия спад на рисковия капитал е в предпазливостта на инвеститорите. Данните на Crunchbase показват, че финансираните проекти преминават през много по-ситна и прецизна цедка. Тя обхваща всички видове сделки – от стартъпите в сийд и ранна фаза (двете най-начални нива), до тези в напреднала и в степен на технически растеж.

Сделките със стартъпи в сийд фаза търпят най-голям удар от гледна точка на бройката. Те се свиват почти наполовина на годишна база от 7 хиляди на 3.7 хиляди. Докато тези в началната и напредналата – по отношение на обемите. Те се свиват с повече от половината финансиране спрямо първото тримесечие на 2022 г. Първите спадат от 66.6 млрд. долара на 25.7 млрд. долара, а вторите – от 94.1 млрд. долара на 39.2 млрд. долара.

Тенденциите по отношение на обеми и брой сделки е напълно нормално предвид структурата на рисковите инвестиции. Тези с най-ранно финансиране обикновено разчитат на много на брой финансирания, но за малки суми. Докато всяка следваща фаза увеличава обема на привлечения рисков капитал при по-малко трансакции.

Търсене на възможности

Това показва, че инвеститорите залагат на сигурно. Подбират много внимателно кои стартъпи да финансират в най-началните фази, както и кои да подкрепят в последващите. Дългогодишната концепция, че ако инвестираш в 100 стартиращи компании и една да бъде успешна ще донесе висока възвращаемост започва да се пропуква. Поне в настоящата глобална нестабилна икономическа обстановка.

Все пак се забелязват две тенденции. Едната е, че спадът може да е голям на годишна база, но на тримесечна е сравнително поносим – 1% при обемите и 15% при бройката сделки. Което показва, че е достигнато някакво дъно на пазара и скоро може да постигнем ако не минимален ръст, то поне стагниращо положение. Инвестициите няма да спрат напълно, но ще доведат до доста силно прочистване сред стартъпите по света.

Втората тенденция е, че независимо от ситуацията, рисковите инвеститори ще търсят нови възможности. Успехът на OpenAI разкрива такива в сферата на инструментите за изкуствен интелект (AI). Именно в тази сфера са насочени повечето сделки от началото на годината. Примери са финансирането осигурено за Fixie.ai, CodiumAI и MoleculeMind.