- - Телеком секторът продължава със своя растеж през 2022 г.

- - "Булсатком" изгуби лидерската позиция при платената ТВ

- - Задълбочава се влиянието на тримата големи на телеком пазара

- - С намаляващото влияние на конкуренцията ще се усилва надпреварата между основните телекоми

Трите телекома водеха дългогодишна борба с независимите оператори. Най-ожесточени бяха хватките за каналната мрежа, правата за излъчване на ТВ съдържание, разпределението на мобилните честоти и отвореното споделяне на мрежите. Всяка една от тях маркираше трите основни сегмента на индустрията – мобилния, фиксирания интернет и телевизия. Поведението на големите в доста случаи наподобяваше това на истински триумвират. По изброените по-горе теми, трите телекома „А1 България“, „Виваком“ и „Йеттел“ много често излизаха с ако не идентични, то сходни позиции и се бореха за една цел.

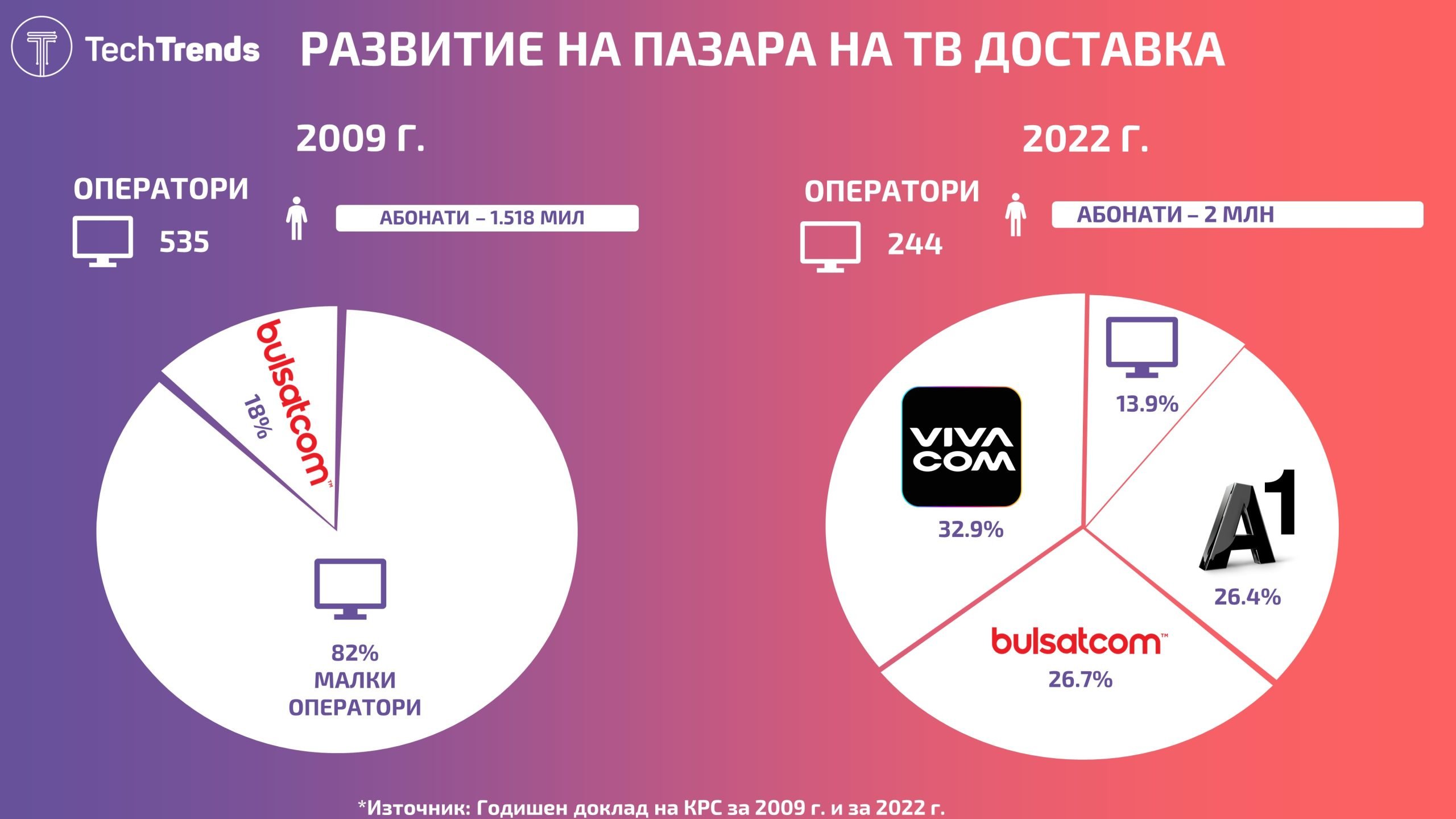

Подобно на триумвиратите в Римската империя, те бяха най-вече привидни, като всеки един от тях е готов да се обърне срещу другия. В подходящия момент, разбира се. С разбиването на дългогодишното владичество на „Булсатком“ в сегмента на платената телевизия, се слага почти окончателен край на влиянието на независимите оператори на телеком пазара. Независимо от фактите, че все още в България има 244 ТВ и 644 интернет доставчика, влиянието на малките вече не е толкова значим фактор на пазара. Както показват и последните данни от годишния доклад на Комисията за регулиране на съобщенията (КРС) за 2022 г.

Със слагането на края на ефективния отпор на малките оператори, конкуренцията остава в рамките на трите големи и конвергирани телекома. С което рухва и триумвиратът изграден между тях през последните години. Настъпва епохата, в която трите компании ще се борят за всеки абонат, стотинка приход, метър кабел, като (почти) всичко ще бъде позволено. Завършването на тези процеси ги видяхме в края на 2022 г. и продължават да се разгръщат от началото на 2023 г.

Измамните общи тенденции

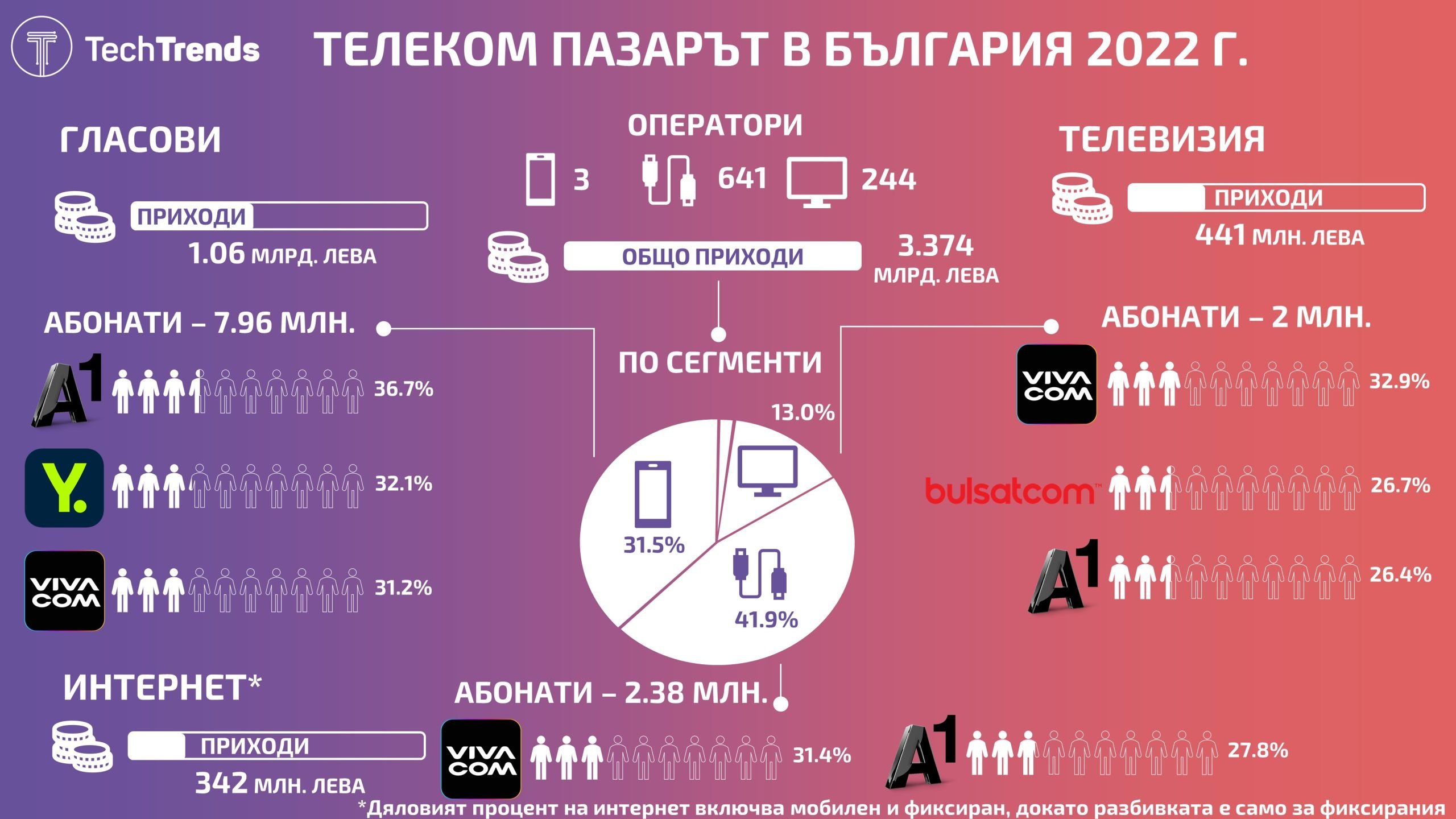

На пръв поглед телеком пазарът се развива както през последните няколко години. Умереният и стабилен растеж се запазва, като през 2022 г. е отчетено общо увеличение на приходите от 7.1% до 3.374 млрд. лева. За справка, през 2021 г. ръстът е 10.1%, а през пандемичната 2020 г. – 6.7%. Телеком секторът обаче намалява своята тежест като част от българската икономика. През изминалата година той съставлява 2% от брутния вътрешен продукт (БВП), докато година по-рано е бил 2.3%.

Запазват се тенденциите за постепенен спад на мобилните гласови услуги, за сметка на сумарната интернет свързаност (мобилна и фиксирана). Приходите от първите минават под 1 млрд. лева до 946 млн. лева през 2022 г. Вторите се увеличават от 1.45 млрд. на 1.67 млрд. лева. Платената телевизия също отчита повишение през изминалата година от 453 млн. на 474 млн. лева.

Друга, традиционна за нашия пазар тенденция е, че се увеличава делът на пакетните услуги. Като към края на 2022 г. 78% от мобилните абонати ползват такава (като доста често пакетът са мобилни разговори и пренос на данни – бел. ред.), 35% от потребителите на фиксиран интернет и 40% от тези на платена ТВ.

Спокойствието на мобилния фронт

Многократно сме повтаряли тезата, че проектът за четвърти мобилен оператор се провали с гръм и трясък в България. Въпреки, че КРС близо десетилетие отчиташе, че на пазара има пет играча. Само, че две от тях, които трябваше да предоставят тази услуга, години наред само присъстваха като статистика в регулатора. Пазарните им дялове бяха частица от 1 процентен пункт, при това сумарно.

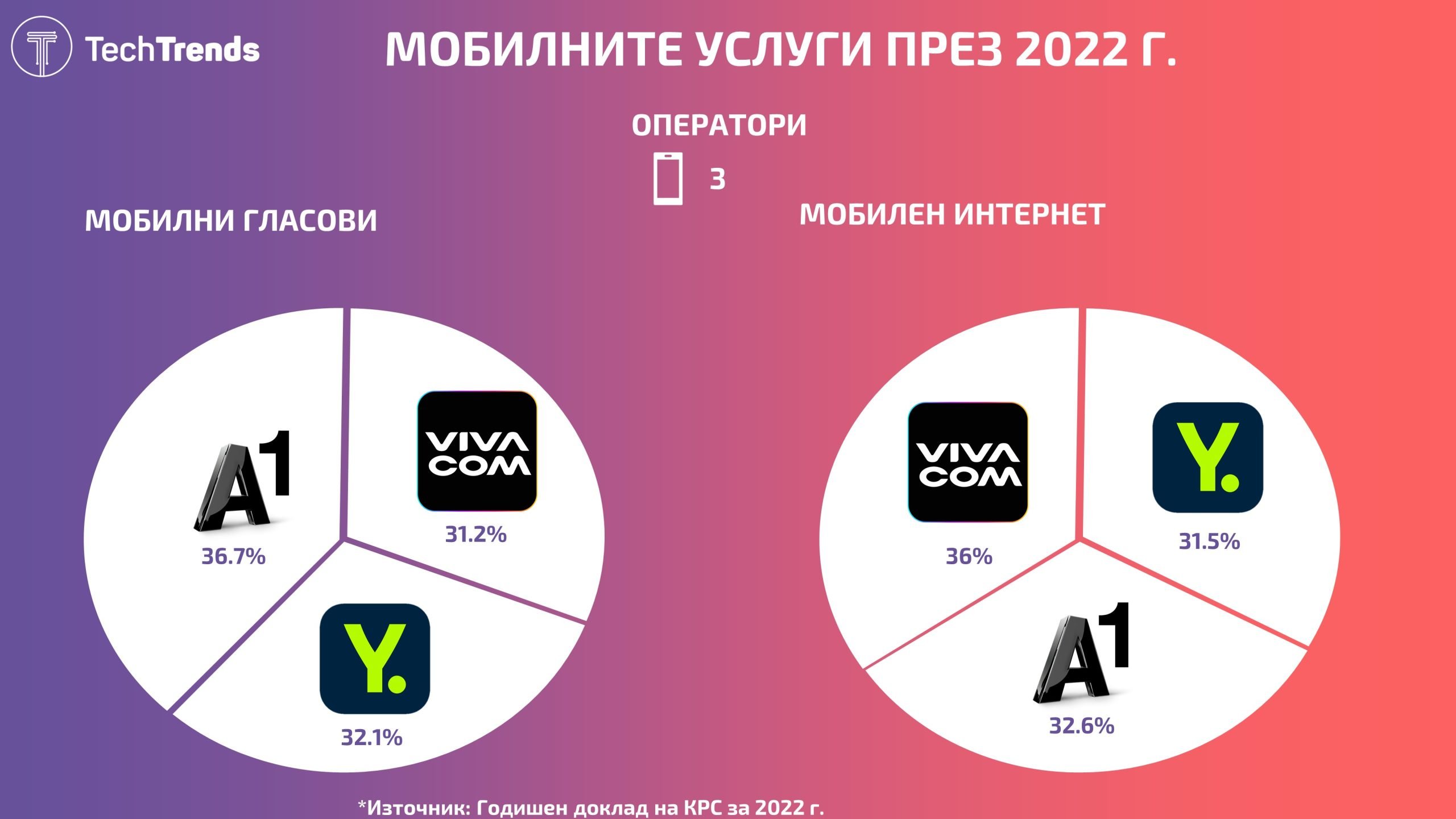

Тази измамна ситуация официално приключва през 2022 г., след като „Булсатком“ и „Ти.ком“ не подновиха лицензите си и те бяха върнати обратно на КРС. Така, за миналата година, регулаторът вече отчита единствено трите големи телекома, като основни играчи на мобилния пазар.

Между тях самите няма значими размествания – „А1 България“ е лидер по абонати с 36.7%, а „Йеттел“ по приходи (38%). На база клиенти, „Виваком“ от своя страна започва да се добилижава доста до втория, като вече разликата между тях е под 1 процентен пункт – 31.2% срещу 32.1% съответно.

При приходите, „Йеттел“ все още доминира, въпреки че преднината му пред „А1 България“ е сходна между първия и втория от 4% пункта. Разликата е, че „Виваком“ изостава повече при постъпленията, като има 27.8% срещу 34.2%. Но, телекомът подобрява резултатите си в този подсегмент, като през 2021 г. е разполагал с дял от 25.3%.

Ако ще има раздвижване на мобилния пазар то ще е при предоставяне на капацитет на мрежата. В полезрението на доклада на КРС започва да попада и аутсорсването на мобилната мрежа на двата основни телекома – „А1 България“ и „Виваком“. Първата вече продаде своите кули и базови станции на саудитския TAWAL, докато втората ги отдели и през тази есен трябва да излязат на фондовата борса във Виена. „Йеттел“ също раздели този бизнес и сега той е ситуиран в „ЦЕТИН“. За КРС тенденциите на този пазар ще се отчитат в сегмент „Колокация“ и ще бъде интересно да се проследят през следващите години.

Новият ТВ крал

Голямата новина е, че след години на властване и доскоро недостижимия лидер при платената телевизия „Булсатком“ вече е детрониран. Данните на КРС показват, че сателитния оператор вече е втори по пазарен дял на база абонати от 26.7%. Новият лидер по този показател е „Виваком“ с 32.9%. Сривът на „Булсатком“ е значим дори само на годишна база, като през 2021 г. компанията разполага с дял от 31.3%.

По груби изчисления в абсолютни стойности, ситуацията може да е дори много по-зле за сателитния оператор, като през 2022 г. да разполага с около 540 хил. абоната. Преди години се предполагаше, че „Булсатком“ разполага с над 1 млн. потребителя, основно на сателитна ТВ. Тогава тези данни не се разкриваха от КРС, но имаше няколко косвени доказателства за доминацията на компанията по това време.

Ключово е сега, „Булсатком“ да успее да намали „изтичането на абонати“ и тяхното преливане към конкуренцията. Дори КРС коментира, че съществува перспективата, сателитния оператор да падне доста бързо на трета позиция. В същият момент, в средносрочен план „Йеттел“ може да заеме неговото място, като компанията от април 2023 г. предлага интерактивна телевизия. Комплексните пакети ще са основното оръжие на телекома. „Булсатком“ е силен в сателитния сигнал, където има също сравнително млад играч – „Поларис“, зад който стоят неговите бивши основатели. Тя се появи на радара покрай пазарния анализ на КЗК, но за момента още не са публикувани абонатите за 2022 г., за да се каже, колко точно е нейния ефект върху сегмента.

Ситуацията е сходна при пазарния дял на база приходи. Влиянието на „Булсатком“ в този подсегмент спада от 34.2% на 29.3% през 2022 г. Любопитното е, че тук е изместен не от „Виваком“, а от „А1 България“, като последната разполага с 29.8%. По този показател, водещите компании са сравнително близки, като третата има дял от 27.6%. Друг любопитен факт е, че категорията „Други“ расте минимално от 12.9% на 13.3% при това въпреки придобиванията на ТВ доставчици от страна на „Виваком“ през последните две години.

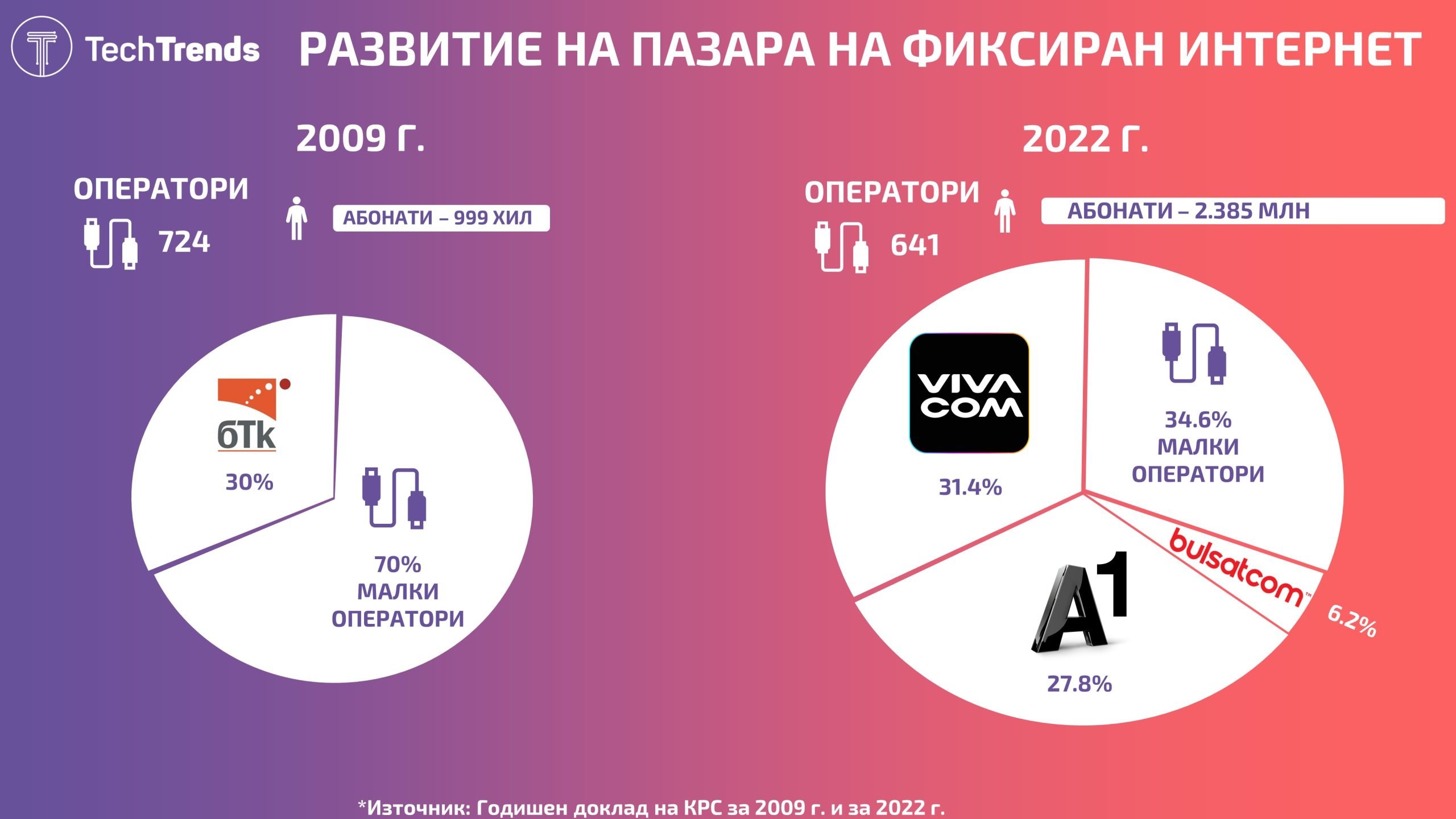

Свят за двама с уловка

Истинската перла на пазарната икономика в телеком сектора у нас се нарича сегмента за фиксиран интернет. Но и тук нещата започват да наподобяват тези при мобилната връзка. „Виваком“ и „А1 България“ са самотни и недостижими лидери с 31.4% и 22.1% дялове съответно при абонатите. Третият „Булсатком“ е с 6.2%, като и тук отчита отлив на клиентите, през 2021 г. разполага с дял от 7.6%.

Все още малките оператори успяват да държат „лъвския пай“ на база приходи. Графата „Всички останали“ отговаря за 52.3% постъпления от доставката на фиксиран интернет. Въпреки, че разполагат едва с 34.2% от абонатите. Но това са общите данни за 687 компании от всичките 690, които оперират на пазара.

През настоящата година, сателитният оператор ще промени частично статуса си на този пазар, като компанията предостави фиксираната си мрежа на „Виваком“. По-точно – на нейния собственик United Group, като това беше част от заема отпуснат към Спас Русев, за да може последния да придобие „Булсатком“. Без инфраструктура, компанията ще се превърне във виртуален доставчик на фиксиран интернет.

Краят на голямото примирие

Както виждаме, изминалата 2022 г. маркира задълбочаване на консолидационните процеси в основните телеком сегменти в България. Годината обаче беляза и първото голямо пропукване на привидния триумвират между водещите телекоми. Досега, трите оператора заставаха един до друг по отношение на редица въпроси свързани с радиоспектъра, ТВ правата, законодателните промени и др. в стремеж да запазят силните си позиции.

Ябълката на раздора между тях се нарича мрежовата инфраструктура. Агресивната политика на придобивания на „Виваком“ от последните две години е силно оспорвана от другите двама ключови играча. Част от сделките попадат в своеобразна игра на пинг-понг между регулатори и съда. Комисията за защита на конкуренцията (КЗК) на два пъти защити окрупняването, съдът го върна за преразглеждане. След последното становище на КЗК „Виваком“ обяви, че е финализирала придобиването на „Телнет“. Предстои одобрение на сделката покрай „Булсатком“, Спас Русев и прехвърлянето на мрежата на сателитния оператор.

КРС първоначално изрази на два пъти съмнения за пазара на едро на интернет, но в последния си анализ те бяха значително смекчени ако не и напълно елиминирани. В доклада си ресорният регулатор също не показва загриженост. „Йеттел“ (заедно с инфраструктурното „ЦЕТИН“) и „А1 България“ обявиха, че последните консолидации на „Виваком“ ще нарушат конкуренцията. Битката на това поле тепърва предстои.