- - Пропадането на "Булсатком" продължава

- - "Йеттел" отстъпва втората позиция при мобилните услуги

- - Стрийминг пазарът все още не е обхванат от анализите, но значението му се повишава

- - Колебливостта на "Йеттел" в резултатите създават предпоставки за формиране на двуполюсен модел на сектора

Динамиката на телеком пазара в България продължава да е интензивна. Докато през 2024 г. беше най-накрая финализирана сделката между „Виваком“ и „Булсатком“, а в същото време се очакват и офертите за пълната продажба на компанията-майка на първото дружество – United Group. Данните за изминалата година на Комисията за регулиране на съобщенията (КРС) също показват постепенно изместване на баланса на силите. Двата напълно конвергирани телекома очаквано и поетапно започнаха да заемат лъвския пай от пазара.

Това се случва дори още докато „Булсатком“ се води независим играч. Финансовата и имиджова нестабилност на сателитния оператор доведе до неговото бавно обезкръвяване. Още през 2022 г. той загуби лидерската си позиция в сегмента на платената телевизия, а през изминалата се срива на трето място. Но това не са единствените размествания, които се случват. През 2023 г. „Йеттел“ също губи дългогодишното си второ място по брой мобилни абонати. Което подчертава още една индикация за задаващ се двуполюсен модел, доминиран от „А1 България“ и „Виваком“.

Общите тенденции за целия телеком пазар се запазват положителни. Приходите от телекомуникационни услуги през 2023 г. се увеличават със стабилни темпове, въпреки, че е достигнат до тавана от абонати в повечето сегменти. Всеки растеж вече е за сметка на конкурент и битката за клиенти само ще се ожесточи.

Много на хартия, малко на пазара

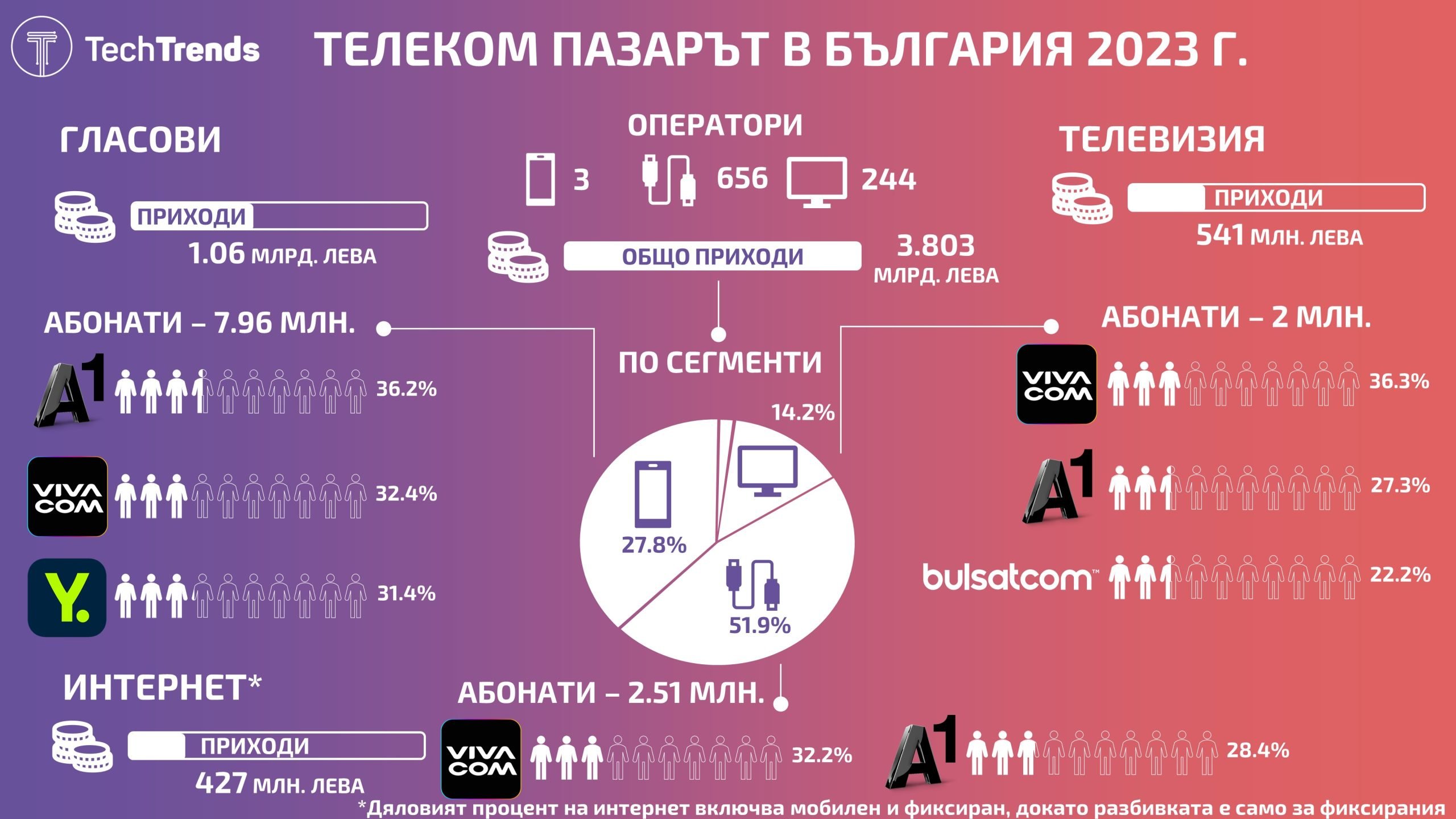

Тенденцията за увеличение на обема на пазара се запазват през 2023 г. През изминалата година има общ приходите на приходите с 12.6% до 3.803 млрд. лева. След по-умереното му увеличение през 2022 г. от 7.2%, постъпленията на телекомите се завръщат на зелени стойности от над 10%. Секторът запазва позицията си спрямо брутния вътрешен продукт (БВП) на страната от миналата година – неговият дял в българската икономика се увеличава минимално до 2.1%.

Фиксираните услуги са основният двигател на растежа на телеком пазара. Приходите от доставка на интернет на дребно се увеличават с близо 25% и вече са 427 млн. лева. Тези на платена телевизия също нарастват с малко под 14% до 502 млн. лева. Ако се запазят тези темпове, скоро фиксираният сегмент на дребно ще достигне 1 млрд. лева годишни постъпления.

При мобилните услуги, преносът на глас е с почти константни показатели. Увеличението на приходите е при мобилния интернет, което е нормално, предвид факта, че телекомите продължават да монетизират 5G скоростите. Ръстът през 2023 г. е от около 15% до 1.194 млрд. лева.

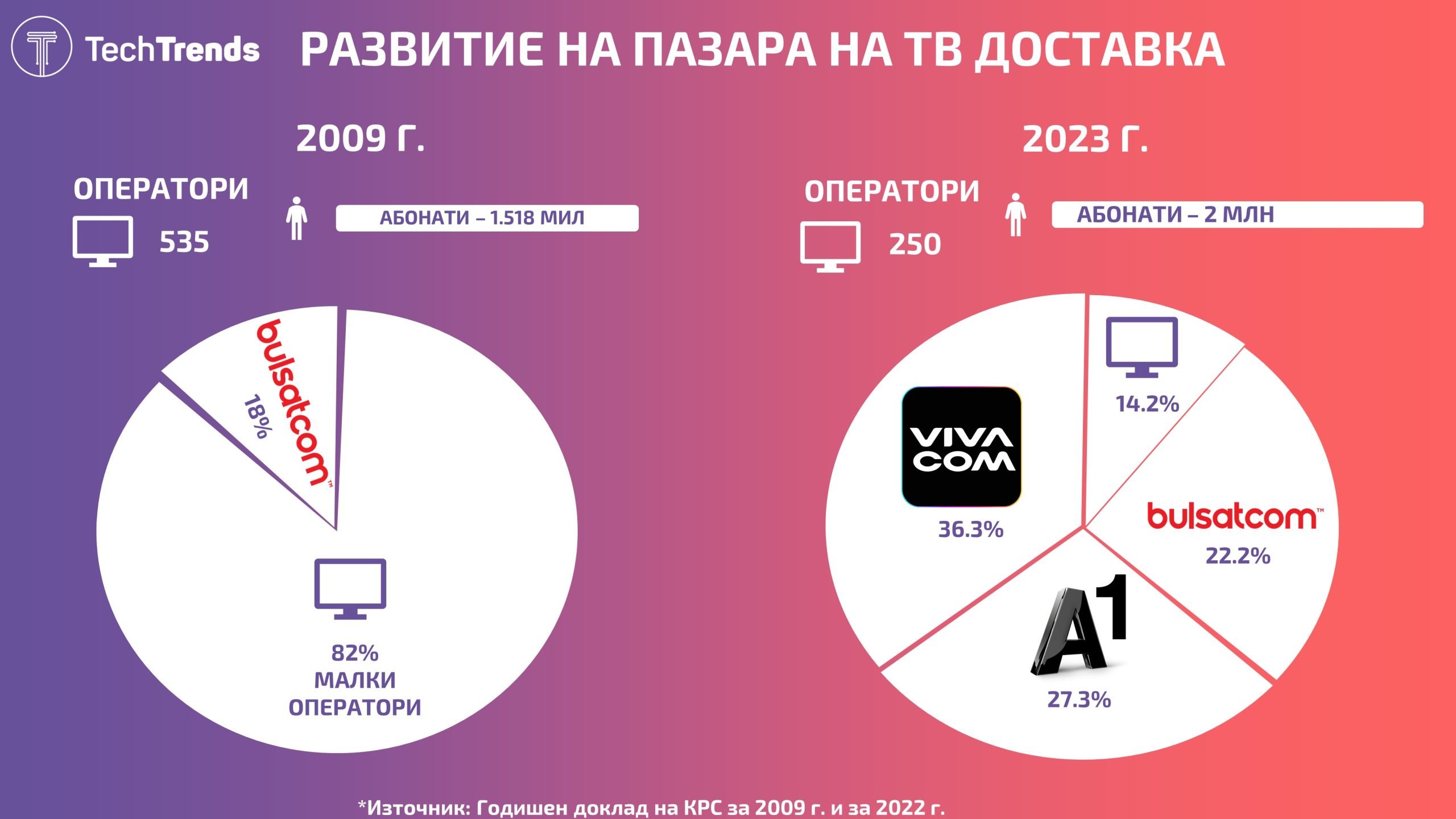

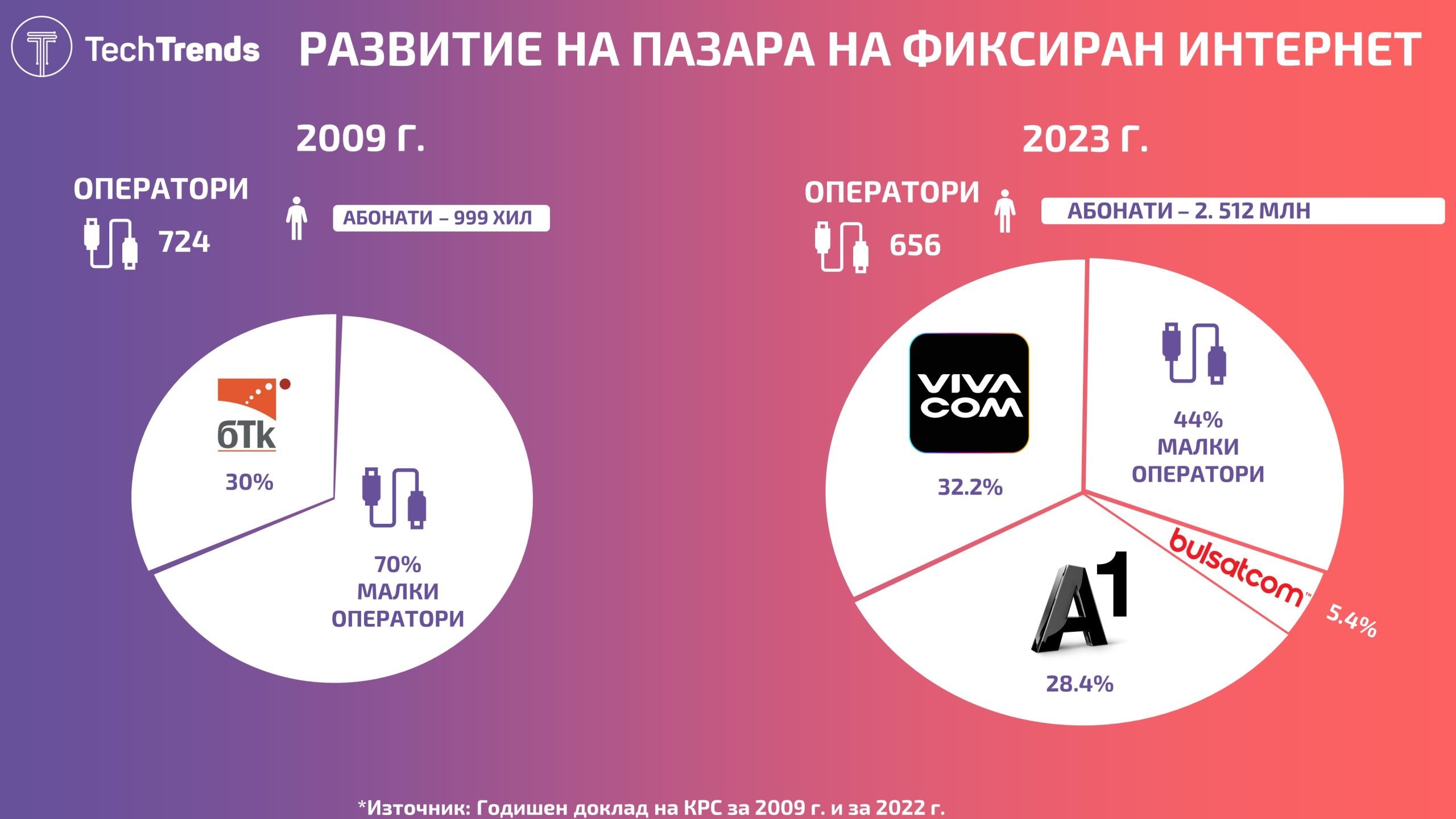

По-любопитна е ситуацията с компаниите, които оперират на телеком пазара. Мобилните оператори са редуцирани до тримата големи, но при фиксирания сегмент броят на доставчиците остава сравнително висок. Компаниите, които се занимават да предоставя интернет са 656. Предвид голямата консолидация през последните години, броят им остава висок, през 2009 г. например са били 724. Ситуацията е по-различна при доставчиците на платена телевизия. Те вече са 250 или по-малко от половината спрямо 2009 г. В разбивките по сегменти ще видим, че макар малките оператори да са много, все повече приходи отиват при няколкото големи играча.

Докладът на КРС вече обръща леко внимание на аутсорсването на мобилната мрежа на двата основни телекома – „А1 България“ и „Виваком“. Все още сегмент „Колокиране“ влиза в перо „Други“, но вече имаме някакви ориентировъчни данни за него. Според КРС през 2023 г. приходите от съвместно ползване, колокиране, предоставяне на физическа инфраструктура и други са се увеличили с 64% на годишна база.

Нестабилната мобилна троица

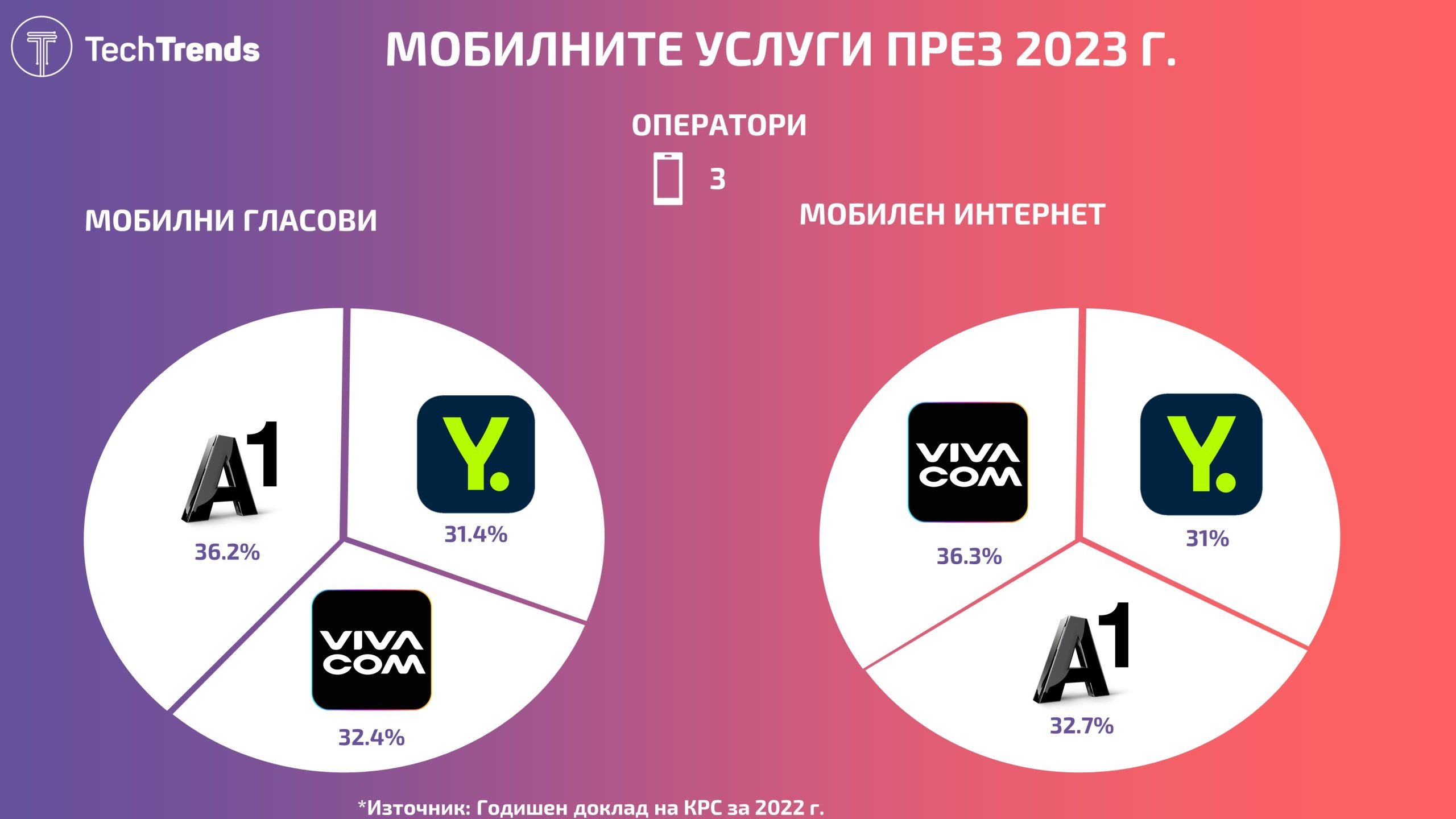

След като мобилният сегмент се изчисти от „призрачните“ играчи – оператори, които бяха такива само на хартия, се очакваше, че няма да има големи движения. Както и, че този тип услуги ще се стабилизират. През 2023 г. обаче сме свидетели на първото голямо разместване от 15 години насам. „Йеттел“ загуби второто си място по брой абонати, което вече се заема от „Виваком“.

Наследникът на „Теленор“ и „Глобул“ е с дял от 31.4% или отчита минимален спад от 0.7 процентни пункта на годишна база. „Виваком“ подобрява своята позиция от 31.2% на 32.4% и излиза на второто място. Лидер продължава да е „А1 България“ с 36.2%, но компанията отчита лек спад от 0.5 процентни пункта на годишна база. Това се случва при почти непроменен по обем потребители пазар. За последните пет години, мобилните абонати варират в рамките на 8 милиона.

Настигането и задминаването на „Йеттел“ от „Виваком“ е лесно проследимо през последните три години. Преди това двете компании успяха да постигнат частичен паритет и да се поддържа сходна дистанция. „Виваком“ постигна лек ръст, докато „Йеттел“ сходен спад и така през 2023 г. си размениха позициите. Много лекото понижаване на абонатната база на „А1 България“ създава предпоставки, че в един момент лидерът може да се окаже в позиция на изравнени показатели с новия подгласник.

Тази тенденция трябва да е и леко притеснителна за „Йеттел“. През 2013 г., когато Telenor купи компанията, амбициите бяха да се борят за лидерската позиция. Не успяха да го постигнат на база абонати, но това се случи при приходите. От тази гледна точка „Йеттел“ продължава да е номер едно при постъпленията. През 2023 г. компанията привлича 40.7% от мобилните приходи. По този показател „А1 България“ и „Виваком“ са почти равни – 29.9% срещу 29.4%. Което означава, че „Йеттел“ успява да монетизира по-добре своите клиенти, докато другите два телекома се опитват да постигнат повече маса и субсидиране на фиксираните услуги.

Телевизията – последното потъване на „Булсатком“

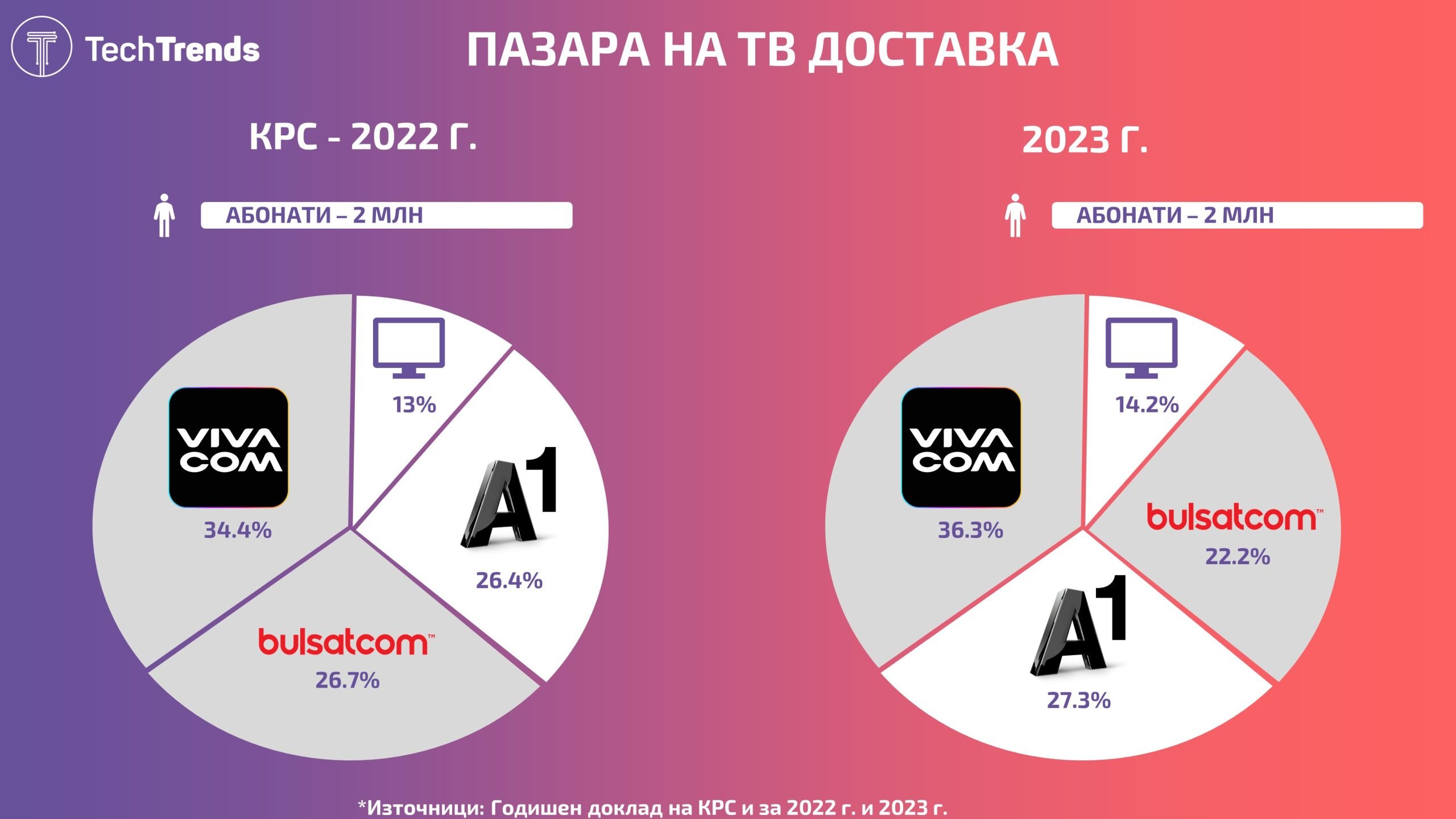

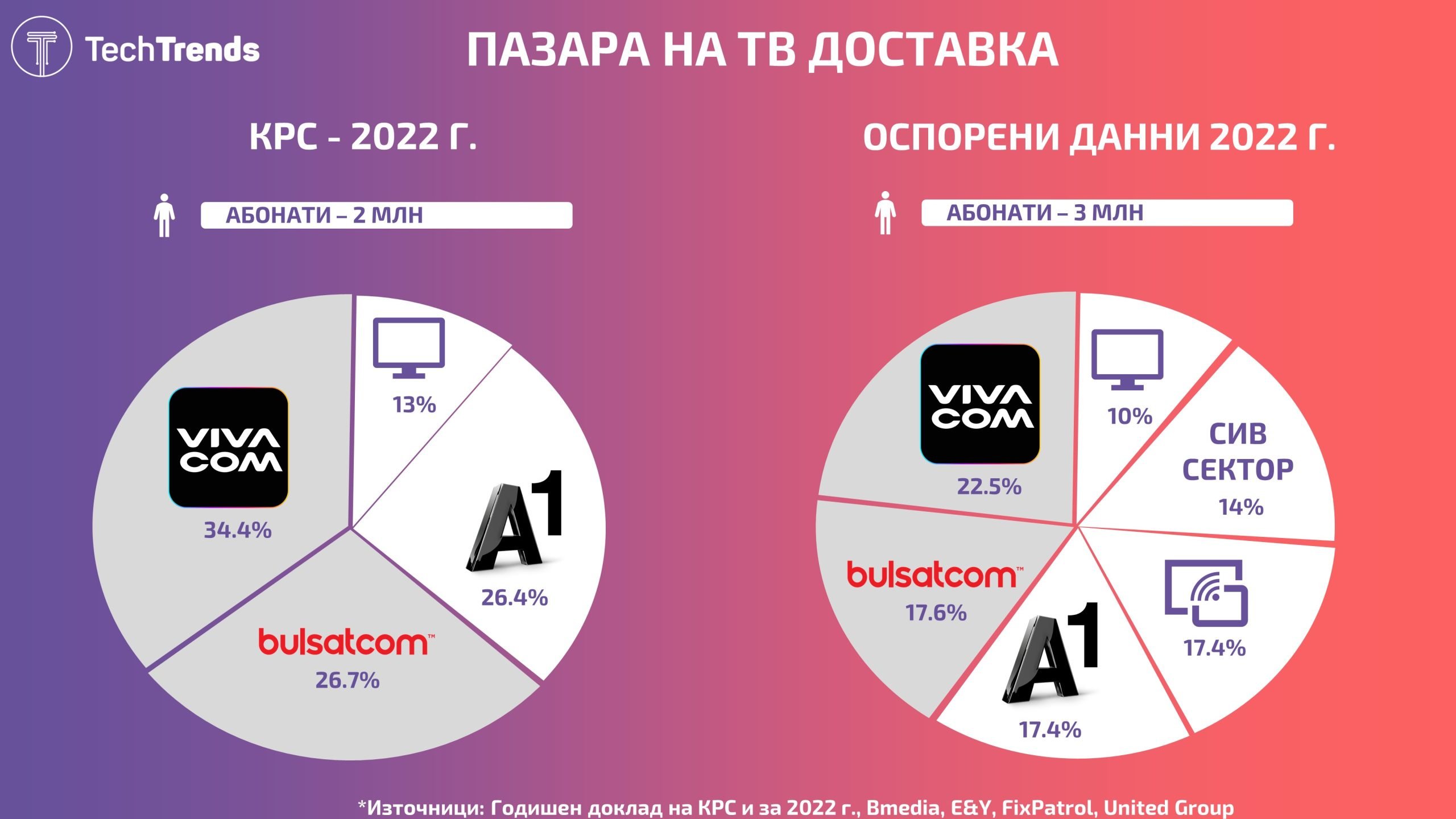

През 2022 г. „Виваком“ детронира дългогодишното царуване на „Булсатком“ при платената телевизия. През изминалата сателитния оператор продължи да потъва и вече е на трета позиция, като беше задминат от „А1 България“. В подадените към КРС данни е записано, че абонатите на дългогодишният лидер са паднали под 445 хил. или 22.2%.

Настоящият властелин на платената телевизия запазва първата позиция. „Виваком“ е със 728 хил. потребителя. Което прави дял от 36.3% или над една трета от целия пазар. Следва „А1 България“ с 548 хил. потребители и дял от 27.3%. Всички останали играчи имат общо 14.2%, който се разпределя между 247 компании общо. Казано по друг начин – отвъд трите основни ТВ доставчика, влиянието и пазарът на останалите е редуциран до под една шеста от всички потребители.

Третият мобилен оператор навлезе в този сегмент, но за 2023 г. подадените данни в регулатора са за скромните 5 775 клиента. В тези от самия финансов отчет от компанията-майка PPF Group има огромно разминаване. За 2023 г. според годишният доклад на доскорошния чешки холдинг са посочени малко под 35 хил. абоната на ТВ за българското звено на „Йеттел“. Разликата идва най-вероятно, затова, че се броят и само потребителите на приложението за телевизия, докато тези на КРС – преките инсталации към телевизори през кабел.

КРС подчертава, че „Виваком“ бележи ръст от 3.4% пункта на абонатите на годишна база. От регулаторът подчертават, че то се дължи и на придобиванията на малки оператори през 2023 г. Но без да се уточни каква част е вследствие на консолидацията и каква на „обезкръвяването на „Булсатком““. „А1 България“ бележи ръст от 0.9%, които идват органично – тоест са привлечени като изцяло нови клиенти или такива от конкуренцията. Предвид ситуацията, логично е основният да е „Булсатком“.

Създаденият прецедент

Свиващият се брой потребители на сателитния оператор е на законовия ръб дали придобиването му от „Виваком“ ще създаде господстващо положение. При данните от 2022 г. сборът от абонати на двете компании минава с много малко прага от 60% дял – 61.1%. Актуалните за 2023 г. показатели го поставят под това ниво, като сега той е 58.5%.

Ако United Group, компанията-майка на „Виваком“, беше изчакала с обявяването на сделката, можеше тя да се защити без да се изкривява статистиката. Комисията за защита на конкуренцията (КЗК) одобри придобиването, като прие мотивите на балканския телеком.

Но това създава опасен прецедент, тъй като в тях се приема, че данните които събира и анализира КРС не са достатъчни. Използват се и външни такива, като се включват и абонатите на стрийминг услуги и тези от „сивия сектор“. Първите понякога са част от т.нар. дигитални позиции на големите телекоми и реално могат да бъдат и техни клиенти. Разминаването между данните на КРС и тези на „Йеттел“ за 2023 г. при ТВ абонатите, също повдига въпроса дали не трябва да се правят промени.

При добавянето им сумарния пазарен дял на „Виваком“ и „Булсатком“ беше свит до 40.1%. Това размиване на пазара, позволи на United Group да получи одобрение от КЗК, но създава прецедент и поставя под въпрос бъдещи тълкования на пазара. Както и събирането на данните от ресорния регулатор и самата законова рамка.

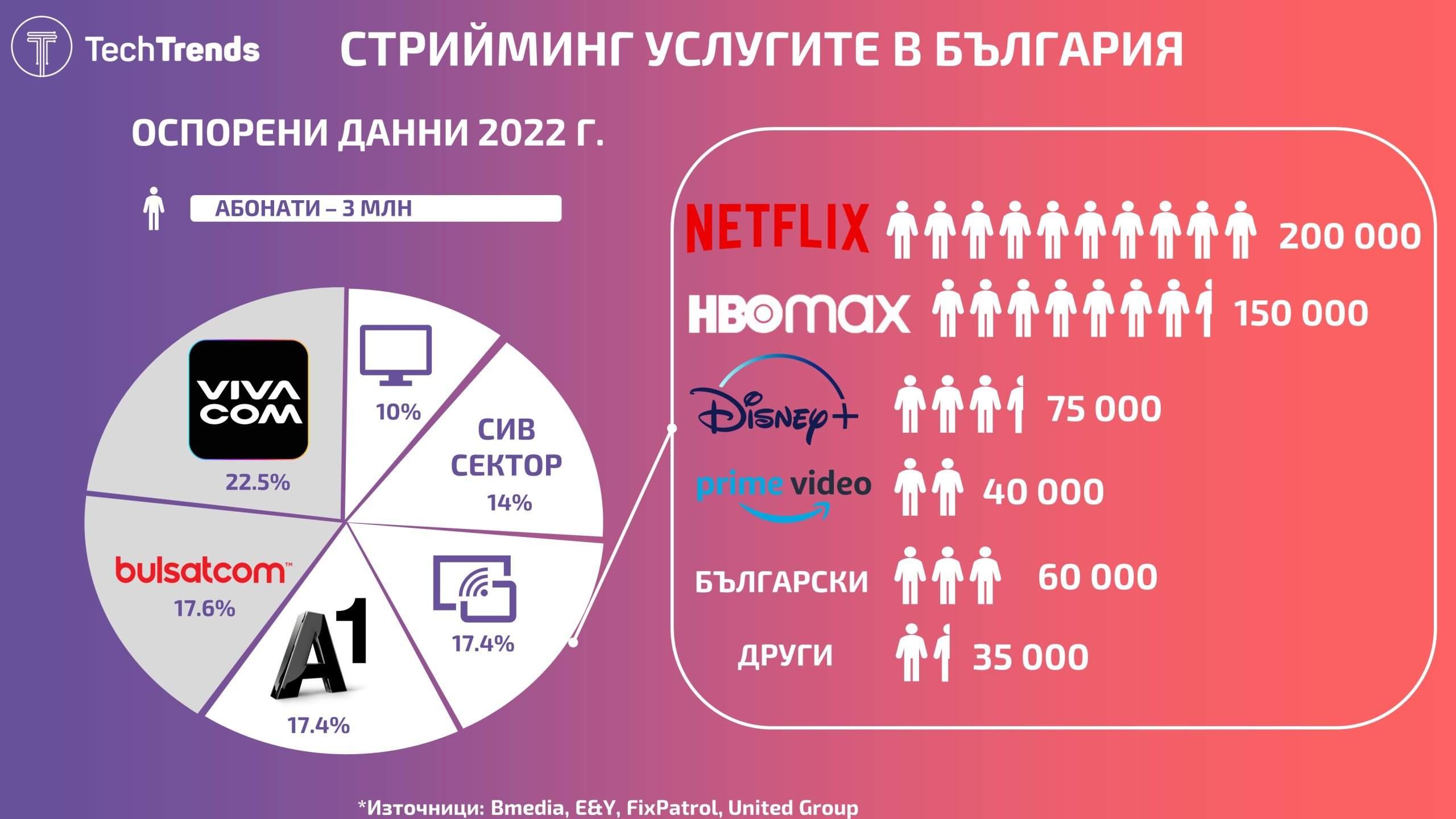

Оскъдният стрийминг

Разминаването на данните на „Йеттел“ обаче загатва, че сегментът на стрийминга и на отделните платформи само за онлайн ТВ не е за пренебрегване. Проблемът е с достоверността на данните. Тези предоставени от United Group са събрани от консултантската фирма Ernst&Young (EY) и са за 2022 г. Според тях 560 хил. са абонатите на стрийминг платформи у нас за посочения период.

Водеща платформа е и световният лидер Netflix с около 200 хил. или точно 35% дял. Следван е от HBO Max (ребрандиран само на MAX) със 150 хил. или 26%, а трети е Disney Plus със 75 хил. потребителя или малко над 13%. Всички тези данни обаче не идват от самите платформи, а от външен консултант. Затова и КРС няма как да ги вземе предвид, поради съмнения в тяхната прецизност.

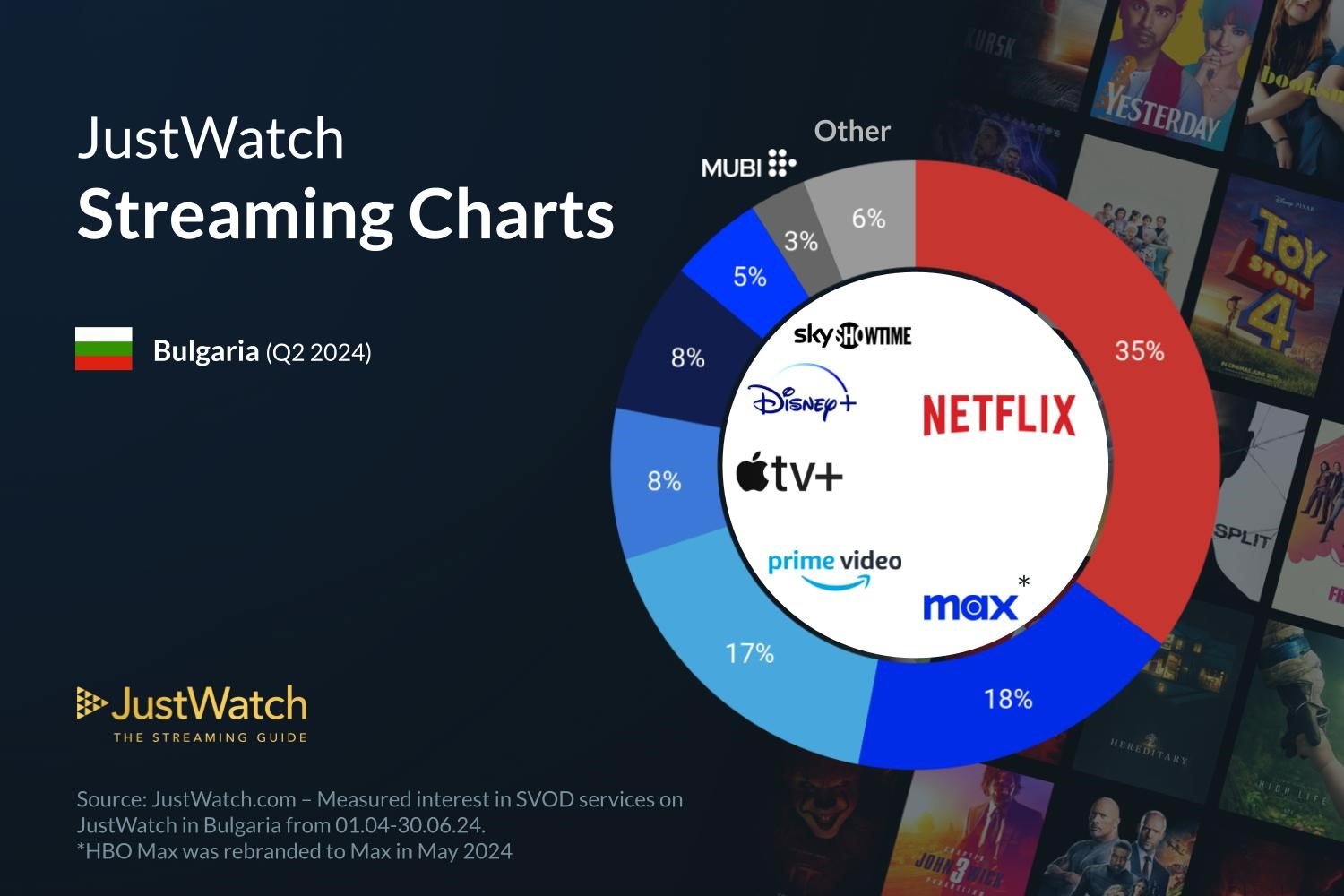

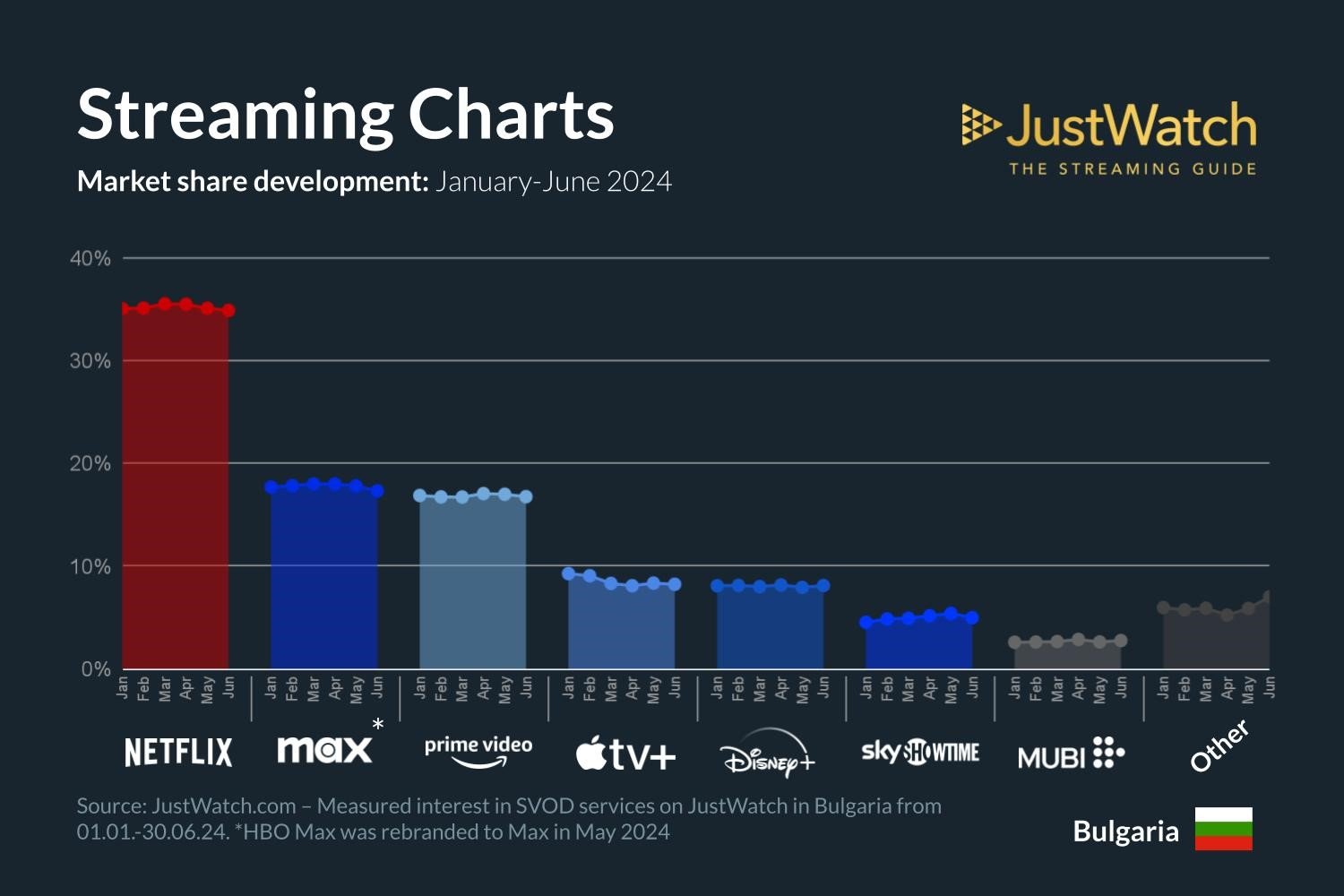

TechTrends получи данни за второто тримесечие на 2024 г. от онлайн платформата JustWatch. Тя предоставя възможността да се гледат няколко стрийминг услуги на едно място и в България разполага с около 30 хил. потребителя. На базата на тази извадка, информацията за лидера е идентична с данните предоставени от EY. Това е Netflix с 35% пазарен дял. Но след това започват големите размествания. Max е втори с 18%, което е далеч от 26% отчетени от EY. Трети са Amazon Prime със 17%, пети и шести са Disney Plus и Apple TV+ с изравнение позиции от по 8%.

Разминаването може да идва по няколко направления. Говорим за различни периоди – проучването на EY е за към края на 2022 г., докато това на JustWatch е сравнително актуално за средата на 2024 г. Отделно информацията на втората се базира на извадка от 30 хил. потребителя, което ако приемем данните на първата за достоверни, прави само 5% от целия пазар.

Всичко това показва, че без получаване на точния брой абонати от самите стрийминг услуги, този сегмент няма как да се отчете акуратно. Дори и тогава, част от плащанията ще минават през т.нар. „дигитални позиции“ на трите основни телекома. Което допълнително ще изкриви представата ни за пазара.

Крепостта „Фиксиран интернет“

Домашният интернет е все още единственият сегмент, в който малките играчи имат значителен дял. Макар и той прогресивно да намалява през годините. Приходите се увеличават до 1.68 млрд. лева, което е ръст с над 18% на годишна база. Лидерът „Виваком“ добавя 0.9 процентни пункта към дела си, който вече е 32.2%. „А1 България“ не остава по-назад, като увеличава своите позиции с 0.6 процентни пункта до 28.4%.

„Булсатком“ е трети, но много далеч с 5.4% пазарен дял и около 136 хил. абоната, коото най-вероятно ще се влеят във „Виваком“ след като придобиването е финализирано. Малките интернет доставчици съставляват 33.9% от пазара на база абонати и 44% на база приходи. Това влияние обаче е разпределено между 653 компании (без да броим водещите три). „Йеттел“ разполага с 69 хил. интернет потребителя през 2023 г., което го поставя с около 2.6-2.7% дял. В следващия доклад на КРС той ще е най-вероятния трети играч.

При наетите линии на дребно има интересни размествания. „Виваком“ властва в наличната инфраструктура до краен клиент с дял от 71.5%, но само 47% от приходите. Усилията на „Нетера“ на този пазар ѝ печелят второто място на база линии с 10.5%. Но на база приходи, „А1 България“ е пред нея с 18.6% срещу 8.8%. Ситуацията при този пазар на едро винаги е бил по-различен, като тук лидерите се запазват и това са „Новател“ и „Нетера“. „Виваком“ обаче подобрява значително позициите си, покрай придобиването на „Телнет“.

По пътя към двуполюсния модел

С приключените сделки за консолидация на пазара, в досегашните ни анализи говорихме за триумвират – пазар, доминиран от трите големи оператора. Започват да се появяват индикации, че в средно и дългосрочен план може да говорим за двуполюсен модел. В него двата напълно конвергирани телекома си поделят лъвския пай, а другите – каквото остане.

Причината за смяната на прогнозата е в заслабващата позиция на „Йеттел“. Компанията тръгна да изгражда конвергирана услуга от нулата и да разчита на нея основно на мобилната си инфраструктура. Елиминирането на основните независими играчи във фиксирания сегмент засилва позициите на другите два големи телекома.

„Йеттел“ все още е слаб във фикса, като ще влезе в Топ 3 при интернета, само заради елиминацията на „Булсатком“. Под или около 3% е нищожно нисък резултат, като ще трябва да се конкурира с фрагментирани потребители по малките оператори или с вече установените двама лидери. При платената телевизия тепърва ще видим дали „Йеттел“ дори ще успее да се пребори за третото място. Дори и да успее, преднината на „Виваком“ и „А1 България“ е огромна. Шансовете да се доближи бързо през следващите години са минимални, но може да събере достатъчно дял, че да диверсифицира поне частично приходите си.

Бъдещето на пазара няма да зависи от „Йеттел“, а по-скоро от продажбата на United Group. Собственикът на „Виваком“ в момента приема необвързващи оферти, а намеренията са да се намери купувач ако не на цялата група, то на някои пазари, тя може да продава и на други желаещи. Един от потенциалните кандидати е новият мажоритарен собственик на „Йеттел“ – арабският Etisalat. Ако той вземе United Group на ниво група, то за звената в България и Сърбия ще е по-сигурно да се намери отделен купувач, заради потенциалната концентрация в мобилния сегмент. Неслучайно, от индустрията коментират, че в телеком сектора никога не се скучае.