След месец спекулации и неофициална информация, чешкият фонд PPF Group продаде основния дял на своите телеком активи на Emirates Telecommunications Group Company (Etisalat). Те включват и българския оператор „Йеттел“, както и инфраструктурното звено „ЦЕТИН“. Очаквано или не, сделката изключва чешките O2 и CETIN.

Фондът продава 50% плюс една акция на арабската компания, която работи под търговското име e&. Макар да не се води пълно придобиване, PPF Group реално предоставя контролния пакет на телеком гиганта от Обединените арабски емирства (ОАЕ). С което се слага край на регионалните амбиции на чешкия фонд в сектора.

PPF Group се опитва да преструктурира напълно портфолиото си, покрай санкциите срещу Китай, войната в Украйна и неуспехът или прекалено бавния процес за конвергенция в Югоизточна Европа. Докато неофициалната информация за преговорите между фонда и e& бяха от месец, то слуховете за търсене на купувач на медийната група CME, в която влиза и българската „БиТиВи Медия Груп“ се носят от няколко години вече.

Сделката

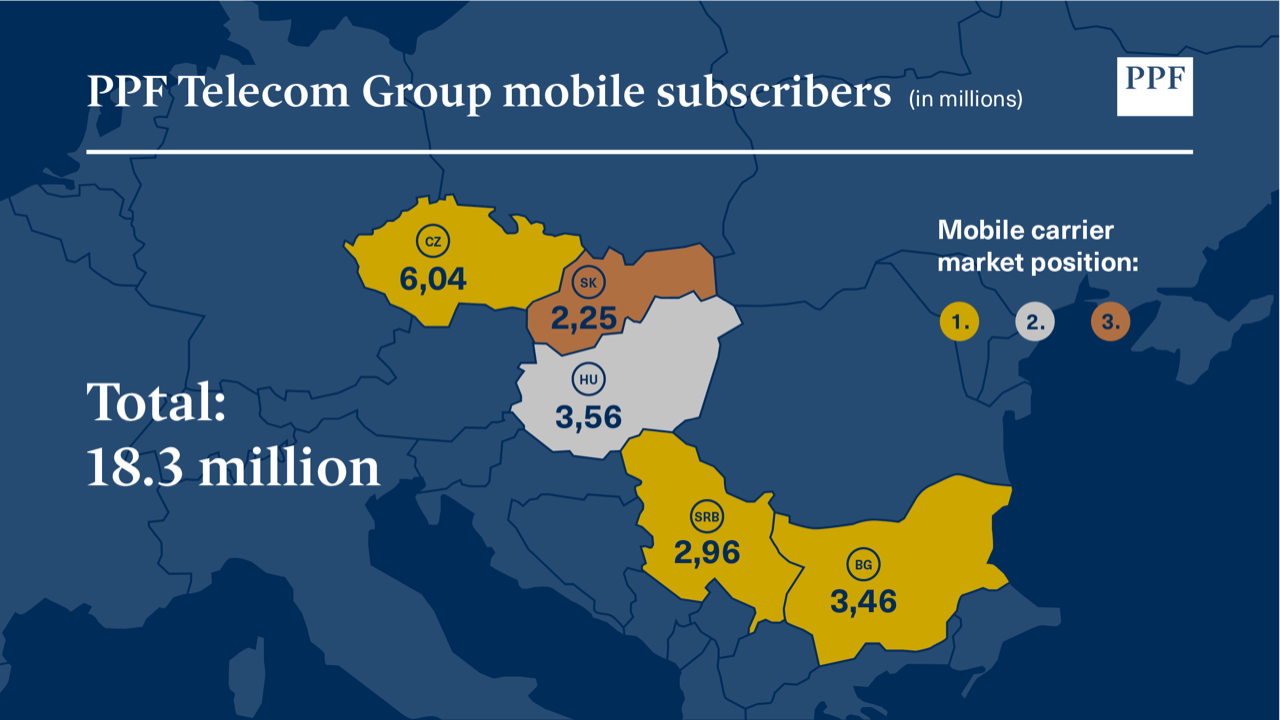

PPF Group продават 50% плюс една акция в телеком звеното си PPF Telecom Group на e& срещу 2.15 млрд. евро. В сделката са включени всички активи собственост на чешкия фонд в България, Унгария, Сърбия и Словакия. При първите три държави това са операторите под бранда Yettel, включително и българския „Йеттел“. Както и инфраструктурните звена CETIN, сред които е и местното „ЦЕТИН България“. В Словакия се продава операторът под бранда O2.

Активите в Чехия ще бъдат отделени и остават собственост на PPF Group. Те включват местния оператор O2 и инфраструктурното CETIN. Фондът коментира, че се прави това „поради специфичната им позиция“ и амбицията те да бъдат интегрирани с други компании от портфолиото от местния пазар.

Сделката включва и още една клауза. PPF Group ще получи до 350 млн. евро при постигане на определени финансови резултати на телеком групата в следващите три години след приключването на трансакцията. Но в същия момент ако не бъдат покрити тези параметри може да се наложи да върне до 75 млн. евро.

Самата трансакция трябва да премине през одобрението на регулаторите. Допълнително, трябва да се извършат преструктуриранията с отделянето на чешките активи. Любопитно е, че сделката ще трябва да бъде прегледана от Европейския съюз дали отговаря на изискванията за чуждестранни субсидии. От PPF Group очакват всичко това да приключи до края на настоящата година или в краен случай – началото на първото тримесечие на 2024 г.

Купувачът

Etisalat е основана през 1976 г. като съвместно дружество между местни арабски компании и британската International Aeradio Limited. Седем години по-късно ОАЕ поема 60% държавен контрол, а останалите 40% от акциите са пуснати за публична търговия. Телекомът е сред водещите 140 държави по пазарна капитализация, според Financial Times. Бизнесът му включва пълно портфолио от фиксирани и мобилни услуги.

Първоначално се налага като регионален за Персийския залив оператор. Освен в ОАЕ, в момента Etisalat има звена в Саудитска арабия и Египет. Постепенно разширява присъствието си в Афганистан, Пакистан, Нигер, Шри Ланка и редица държави в Централна и Западна Африка.

Към края на първото полугодие на 2023 г., арабският телеком разполага с над 165 млн. абонати. Консолидираната печалба преди данъци, лихви и амортизации (EBITDA) за периода е 6.6 млрд. дирхама (1.637 млрд. евро). За цялата изминала 2022 г. приходите са 13 млрд. евро, а EBITDA – 3 млрд. евро.

С придобиването на основния пакет в PPF Telecom Group, Etisalat изпълва желанието си да навлезе на пазара на Централна и Източна Европа. Това е вторият арабски телеком, който навлиза в региона, след като TAWAL придоби мобилните кули на United Group, които включваха и тези на българския оператор „Виваком“.

Напускането на региона

Въпреки, че сделката с Etisalat да се описва като „стратегическо партньорство“, за PPF Group това е огромна крачка в посока на напускане на региона. Чешкият фонд навлезе ударно през 2018 г., когато изкупи телеком активите на Telenor, включително и тогава едноименния оператор в България. Сделката за всичко тогава беше за 2.8 млрд. евро. Сега, PPF Group продават малко над половината от останалите оператори за 2.15 млрд. евро с опция за бонус от 350 млн. евро след три години.

Трансакцията може да се определи като печеливша за чехите, тъй като те продадоха 25% от инфраструктурното звено в Унгария на държавата, както и се освободиха от оператора в Черна гора. Няма информация, дали има клауза за пълно изкупуване на телеком активите на PPF Group от страна на Etisalat, но е възможно такава да съществува.

Чешкият фонд се оглежда за продажба на регионалните си активи от известно време. Санкциите на САЩ срещу Китай, а вече и войната в Украйна карат финансовата институция да преструктурира напълно портфолиото си. Продажбата на основния дял на Yettel и CETIN може да бъде последвано и от търсене на купувач и на медийната група CME, в която влиза и българската bTV Media Group. За нея също се спекулира от известно време, че е в процес на търсене на нов собственик.

PPF Group така и не успя да направи пълна конвергенция на своите регионални активи, което може би е и причината за продажбата на „Йеттел“ и „ЦЕТИН“. Фондът придоби основно мобилни оператори от Telenor, като не успя да се сдобие с голям фиксиран доставчик. Норвежците се провалиха при наддаването за „Близу“, докато PPF Group беше един от двата основни кандидата за придобиване на „Булсатком“ при последната продажба на сателитната компания. Неуспехът с това явно е било и краят на преследването на фиксираните амбиции при телеком групата. „Йеттел“ пусна собствена ТВ услуга през 2023 г., но на база дигитална платформа.